卧龙电驱:风力发电机业务正在上量,该公司发展前景如何?

风力发电前景如何

风电产业链全景图

风电产业是可循环新能源产业,大力发展风电产业,对调整能源结构、推进能源生产和消费革命、促进生态文明建设具有重要意义。我国已将风电产业列为国家战略性新兴产业之一,在产业政策引导和市场需求驱动的双重作用下,全国风电产业实现了快速发展,已经成为全国为数不多可参与国际竞争并取得领先优势的产业。

政策规划:多层面政策出台,产业发展加速

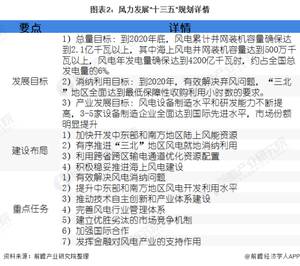

——国家政策规划产业发展目标

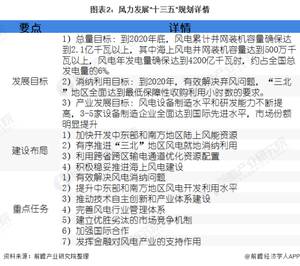

在2016年11月,国家能源局制定了《风电发展“十三五”规划》,指出到2020年底,风电累计并网装机容量确保达到2.1亿千瓦以上,其中海上风电并网装机容量达到500万千瓦以上,风电年发电量确保达到4200亿千瓦时,约占全国总发电量的6%。

——地方层面规划产业发展目标

从地方层面来看,第一梯队是风电累计并网容量在1000万千瓦以上的包括内蒙古、河北省、新疆维吾尔自治区(含兵团)、甘肃省、云南省和山东省6个省区市,共占比19.35%;其中内蒙古以风电累计并网容量2700万千瓦的规划排名全国第一。第二梯队是风电累计并网容量规划大于500万千瓦但是小于1000万千瓦的省区市,以山西省、宁夏回族自治区为代表的13个省区市,共占比41.94%。第三梯队是风电累计并网容量规划在500万千万以下的省区市共12个,以安徽省、广西壮族自治区为代表,占比38.71%。

发展现状:风电已累计装机容量2.23亿千瓦

——2020年前三季度累计装机容量2.23亿千瓦

2019年,我国风电装机容量达到了21005万千瓦,在全球累计风电装机容量的占比大致为32.29%,较上年上升约1个百分点。在2020年前三季度,风电三季度装机增速加快,海上风电装机增速放缓。截止2020年前三季度,中国累计装机2.23亿千瓦,同比增长12.9%;其中陆上风电累计装机2.16亿千瓦、海上风电累计装机750万千瓦。

——2020年底迎来新增装机热潮

根据GWEC的数据显示,2019年,中国新增并网装机容量为2574万千瓦,新增装机容量在全球比重为42.62%。在2020年前三季度,中国风电新增并网装机1392万千瓦,其中陆上风电新增装机1234万千瓦、海上风电新增装机158万千瓦。从新增装机分布看,中东部和南方地区占比约49%,“三北”地区占51%。

——2020年前三季度风电发电量同比增长13.8%

2008-2020年我国风力发电量逐年增长。2019年,中国风电发电大幅增长到4057亿千瓦时,同比增长10.85%;2020年上半年,全国风电发电量为3317亿千瓦时,同比增长13.8%。

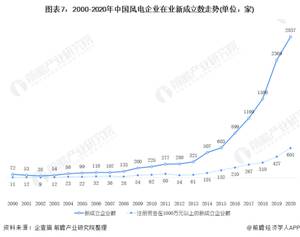

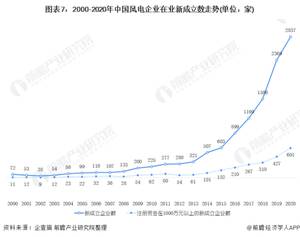

——2020年新成立企业数是2013年的8.84倍

根据企查猫的数据显示,自2000年来,中国风电相关新成立企业(在业)的数量在近年来呈现大幅度攀升趋势。在2013年仅仅只有321家新成立企业,但截至2020年11月27日,2020年有2837家新成立企业,较2013年上升了8.84倍。而注册资金在1000万以上的新成立企业数在近年来呈现逐年上升趋势,在2013年仅有61家注册资金在1000万以上的新成立企业,2020年有601家新成立企业,是2013年的10倍。因此,整体来看,中国风电行业近年来发展如火如荼。

竞争格局:金风科技一马当先

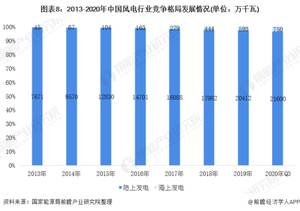

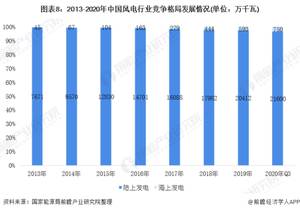

——市场结构:海上风电装机容量占比逐年攀升

近年来,由于我国陆上风电的建设技术已日趋成熟,国家风电发展政策逐渐向海上发电倾斜;此外,海上风电资源更为广阔。在我国东部沿海的海上,其可开发风能资源约达7.5亿千瓦,不仅资源潜力巨大且开发利用市场条件良好。

据国家能源局统计数据显示,2013年以来,我国海上风电市场份额稳步提升,2013年,海上风电累计装机容量为45万千瓦,仅占总体的0.58%,到2020年前三季度,增长至750万千瓦,占总体的3.36%。预计未来,海上风电市场份额将进一步提升。

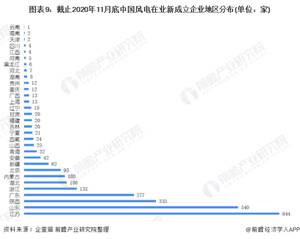

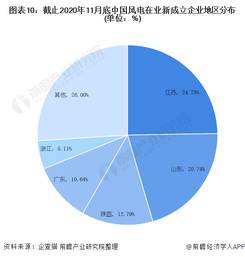

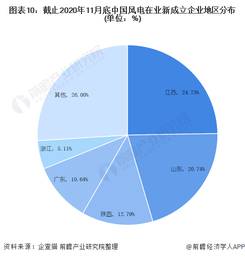

——地区层面:江苏在业新成立企业数全国第一

根据企查猫的数据显示,截止2020年11月底江苏以644家在业新成立企业占据全国第一的位置,紧追其后的是山东(540家),其次是陕西(332家)、广东(277家)和浙江(133家)。

根据企查猫的数据显示,截止2020年11月底江苏的在业新成立风电相关企业占比24.73%,其次是山东占比20.74%,再者是陕西占比12.79%。值得注意的是,CR5省区市的在业新成立风电相关企业占比达到了74%。

——产业链层面:行业集中度较高

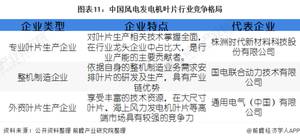

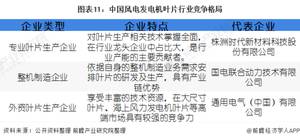

产业链上游:叶片

叶片,是风电机组非常重要的部件,它决定了机组的风能转换效率。在2005年之前,叶片完全依赖进口,2005年开始,国内公司大批进入叶片赛道。

目前,我国风力发电机叶片市场企业可以分类三类,一是专业叶片生产企业,二是整机制造企业,三是外资叶片生产企业。国内主要叶片生产企业有中材科技、中复连众、时代新材等。

产业链中游:风电整机制造商

风电产业中游,主要是风电整机和风塔的制造商,整机(风机)是发电机组,风塔是风力发电的塔杆,上市的企业包括金风科技(整机)、明阳智能(整机)、天顺风能(风塔)、泰胜风能(风塔)等。

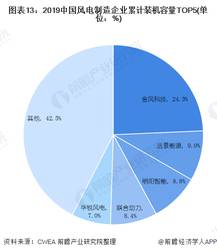

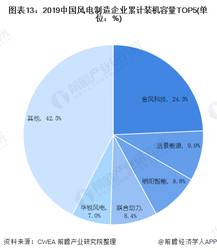

根据CWEA的数据显示,截止2019年底,中国风电有装机的整机制造企业近70家,累计装机容量达2.36亿千瓦。其中,金风科技累计装机容量超过5700万千瓦;其后依次为远景能源(2125万千瓦)、明阳智能(2077万千瓦)、联合动力(1995万千瓦)和华锐风电(1655万千瓦),前五家制造企业累计装机容量占比合计为57.5%。

从市场份额来看,截止2019年底,金风科技市场份额24.3%;其后依次为远景能源(9%)、明阳智能(8.8%)、联合动力(8.4%)和华锐风电(7%),前五家制造企业累计装机容量占比合计为57.5%。

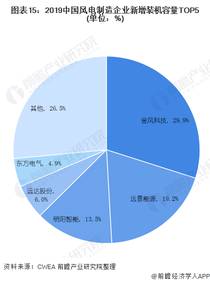

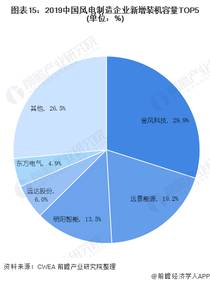

根据CWEA的数据显示,2019年,中国风电有新增装机的整机制造企业共17家,新增装机容量2678.5万千瓦。其中,金风科技新增装机容量达到801.4万千万,其后依次为远景能源(513.8万千瓦)、明阳智能(361.1万千瓦)、运达股份(159.9万千瓦)和东方电气(130.8万千瓦)。

从市场份额来看,2019年,金风科技市场份额达到30%;其后依次为远景能源(19.2%)、明阳智能(13.5%)、运达股份(6%)和东方电气(4.9%),前五家制造企业新增装机容量占比合计为73.4%。

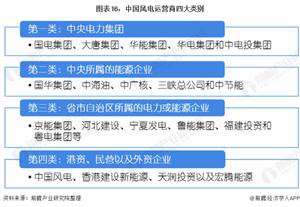

产业链下游:风电运营商

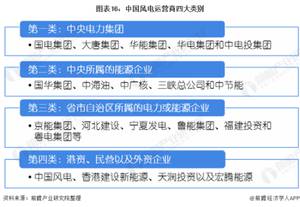

目前,中国已有数十家大型企业参与千万千瓦级风电基地建设和其它风电场开发工作,另有许多中小企业也投入到中小型风电场的建设中。目前,中国风电开发商主要有4种类型:中央电力集团、中央所属的能源企业、省市自治区所属的电力或能源企业以及资、民营以及外资企业。

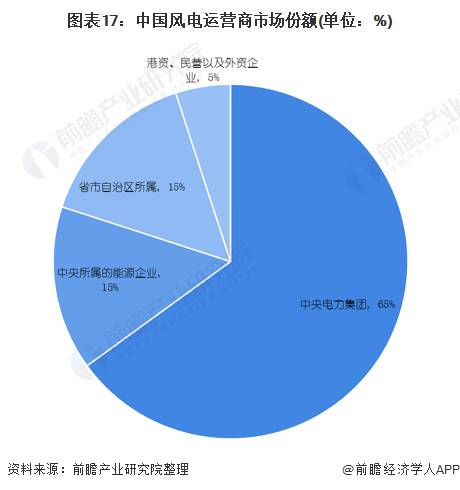

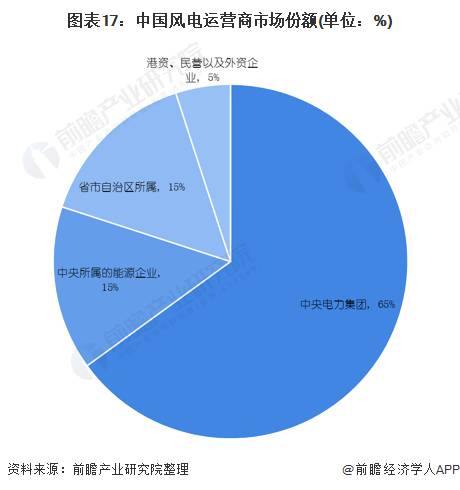

其中,中央电力集团在中国风电装机容量中的占比在65%左右;中央所属的能源企业其在中国累计风电装机容量和新增装机容量市场中的市场份额约在15%左右。省市自治区所属的电力或能源企业数量多,在地方拥有一定的资源,在各地风电场开发中业绩显著,它们在中国累计风电装机容量和新增装机容量市场中,约占15%左右的市场份额。港资、民营以及外资企业约占5%左右的市场份额;相对前三类开发企业,最后一类企业所进行的风电场项目较少,规模也不大。总体看,风电行业中央企与省属企业规模较大,具有较强的开拓能力。

近年新增装机容量中,五大集团占比整体呈下降趋势,其他国企和民企参与度正在提升。近年来,我国新能源发电投资回报率具有吸引力,运营环节中地方国企和民企参与度也在提升,其投资活力更强,更具发展潜力。

前景预测:“十四五”期间年均新增装机5000万千瓦以上

在2020年10月14日,来自全球400余家风能企业的代表通过了《风能北京宣言》,其指出积极推动全球风电健康快速发展,制定科学明确的中国风电未来五年和中长期发展规划,并纳入未来“碳中和国家”建设基本方略。综合考虑资源潜力、技术进步趋势、并网消纳条件等现实可行性,为达到与碳中和目标实现起步衔接的目的,在“十四五”规划中,须为风电设定与碳中和国家战略相适应的发展空间:保证年均新增装机5000万千瓦以上。2025年后,中国风电年均新增装机容量应不低于6000万千瓦,到2030年至少达到8亿千瓦,到2060年至少达到30亿千瓦。

风电的发展前景与展望

其实在“十四五”“十五五”期间,我国将持续优化风电和太阳能发电发展布局,在继续推进集中式基地建设的同时,全力支持分布式风电、光伏发展,鼓励有条件的地区大力发展海上风电。

对于缺水、缺燃料和交通不便的沿海岛屿、草原牧区、山区和高原地带,因地制宜地利用风力发电,是实现能源可持续发展的重要举措。海上风电是可再生能源发展的重要领域,是推动风电技术进步和产业升级的重要力量,是促进能源结构调整的重要措施。

创新和技术在风电领域发挥着越来越重要的作用,结合GIS技术、大数据、物联网、移动应用和智能应用等先进技术的综合应用给风电行业前景带来更大的价值提升,解决着困扰风电行业的深层顽疾。数字化技术的深度应用打通了数据壁垒,实现数据共享,让风电行业与数字化实现深度融合。

图扑软件(HIghtopo)打造风电场远程集控中心可视化系统,建立风电场远程监控自动化,实现风电场运行管理、检修管理、经营管理和后勤管理集中化,是风电发电场未来发展的趋势,同时也是保障风电场综合利用效益最大化实现的方式。

伴随着风电开发的深入发展,偏远山区,高海拔地区、海上风电正在成为风电的主要方向,而在这些地区的运维人员,必然面对生活条件艰苦、工作环境恶劣的问题。其次,在大型的风电场中有几十台甚至上百台风电机组,同时一个风力发电公司拥有多个风电场,多个风电场分散于不同的区域,如需对每个风电场单独进行管理,需要消耗大量的人力物力,也给电网的调度和电网的安全运行带来诸多问题。通过结合GIS技术、云计算、大数据、物联网、移动应用和智能应用等先进技术的综合应用,让运维感知更透彻、互通互联更全面、智能化更深入,可以大大提升现场作业人员的工作效率。

风电的实用价值

1、实现能源管理绿色化

利用HT的可视化技术,以及结合GIS技术的应用,进行全方位的数字化建设,让风电场的监控更为直观,控制更加精准,提高风电场的整体管理水平和运维效率,推进风电场的绿色化和智能化的转型升级进程。

2、运营管理精细化

可实现整个风电场系统的过程管理和运行管理,提高了风电场系统的管理效率。通过数据面板信息实时了解风电场的运行情况实现精准的管理。利用大数据分析及风电模型仿真技术,定量分析运营过程中的各项运营指标,用数字驱动风电机的运营管理与决策。

3、监测管理透明化

实现远程监控、无人值守,通过远程智慧控制,只需在集控中心就能实现均衡输送、精确调节,并能及时发现风电机损耗情况,及时检测修复,保障风电场的安全运维。

做风力发电赚钱吗?

风力发电是一种清洁能源,可以有效减少二氧化碳等温室气体的排放,对环境保护和可持续发展具有重要意义。从经济角度来看,风力发电的盈利能力取决于多个因素,如风力资源、电力市场价格、设备成本、运营维护成本等。在风力资源丰富、电力市场价格高、设备成本低、运营维护成本合理的情况下,风力发电可以获得可观的收益。但是,如果风力资源不足、电力市场价格低、设备成本高、运营维护成本过高,风力发电的盈利能力就会受到影响。因此,风力发电是否赚钱需要具体情况具体分析。 风力发电在中国从政策层面来说,肯定是赚钱的。风电在新能源里是技术成熟度最高的一个,风能属于可再生的清洁能源。在中国,风能资源分布广泛,特别是西北地区,风力风电行业的前景?

—— 以下数据及分析均来自于前瞻产业研究院《中国风电行业市场前瞻与投资战略规划分析报告》。

风电产业链全景图

风电产业是可循环新能源产业,大力发展风电产业,对调整能源结构、推进能源生产和消费革命、促进生态文明建设具有重要意义。我国已将风电产业列为国家战略性新兴产业之一,在产业政策引导和市场需求驱动的双重作用下,全国风电产业实现了快速发展,已经成为全国为数不多可参与国际竞争并取得领先优势的产业。

政策规划:多层面政策出台,产业发展加速

——国家政策规划产业发展目标

在2016年11月,国家能源局制定了《风电发展“十三五”规划》,指出到2020年底,风电累计并网装机容量确保达到2.1亿千瓦以上,其中海上风电并网装机容量达到500万千瓦以上,风电年发电量确保达到4200亿千瓦时,约占全国总发电量的6%。

——地方层面规划产业发展目标

从地方层面来看,第一梯队是风电累计并网容量在1000万千瓦以上的包括内蒙古、河北省、新疆维吾尔自治区(含兵团)、甘肃省、云南省和山东省6个省区市,共占比19.35%;其中内蒙古以风电累计并网容量2700万千瓦的规划排名全国第一。第二梯队是风电累计并网容量规划大于500万千瓦但是小于1000万千瓦的省区市,以山西省、宁夏回族自治区为代表的13个省区市,共占比41.94%。第三梯队是风电累计并网容量规划在500万千万以下的省区市共12个,以安徽省、广西壮族自治区为代表,占比38.71%。

发展现状:风电已累计装机容量2.23亿千瓦

——2020年前三季度累计装机容量2.23亿千瓦

2019年,我国风电装机容量达到了21005万千瓦,在全球累计风电装机容量的占比大致为32.29%,较上年上升约1个百分点。在2020年前三季度,风电三季度装机增速加快,海上风电装机增速放缓。截止2020年前三季度,中国累计装机2.23亿千瓦,同比增长12.9%;其中陆上风电累计装机2.16亿千瓦、海上风电累计装机750万千瓦。

——2020年底迎来新增装机热潮

根据GWEC的数据显示,2019年,中国新增并网装机容量为2574万千瓦,新增装机容量在全球比重为42.62%。在2020年前三季度,中国风电新增并网装机1392万千瓦,其中陆上风电新增装机1234万千瓦、海上风电新增装机158万千瓦。从新增装机分布看,中东部和南方地区占比约49%,“三北”地区占51%。

——2020年前三季度风电发电量同比增长13.8%

2008-2020年我国风力发电量逐年增长。2019年,中国风电发电大幅增长到4057亿千瓦时,同比增长10.85%;2020年上半年,全国风电发电量为3317亿千瓦时,同比增长13.8%。

——2020年新成立企业数是2013年的8.84倍

根据企查猫的数据显示,自2000年来,中国风电相关新成立企业(在业)的数量在近年来呈现大幅度攀升趋势。在2013年仅仅只有321家新成立企业,但截至2020年11月27日,2020年有2837家新成立企业,较2013年上升了8.84倍。而注册资金在1000万以上的新成立企业数在近年来呈现逐年上升趋势,在2013年仅有61家注册资金在1000万以上的新成立企业,2020年有601家新成立企业,是2013年的10倍。因此,整体来看,中国风电行业近年来发展如火如荼。

竞争格局:金风科技一马当先

——市场结构:海上风电装机容量占比逐年攀升

近年来,由于我国陆上风电的建设技术已日趋成熟,国家风电发展政策逐渐向海上发电倾斜;此外,海上风电资源更为广阔。在我国东部沿海的海上,其可开发风能资源约达7.5亿千瓦,不仅资源潜力巨大且开发利用市场条件良好。

据国家能源局统计数据显示,2013年以来,我国海上风电市场份额稳步提升,2013年,海上风电累计装机容量为45万千瓦,仅占总体的0.58%,到2020年前三季度,增长至750万千瓦,占总体的3.36%。预计未来,海上风电市场份额将进一步提升。

——地区层面:江苏在业新成立企业数全国第一

根据企查猫的数据显示,截止2020年11月底江苏以644家在业新成立企业占据全国第一的位置,紧追其后的是山东(540家),其次是陕西(332家)、广东(277家)和浙江(133家)。

根据企查猫的数据显示,截止2020年11月底江苏的在业新成立风电相关企业占比24.73%,其次是山东占比20.74%,再者是陕西占比12.79%。值得注意的是,CR5省区市的在业新成立风电相关企业占比达到了74%。

——产业链层面:行业集中度较高

产业链上游:叶片

叶片,是风电机组非常重要的部件,它决定了机组的风能转换效率。在2005年之前,叶片完全依赖进口,2005年开始,国内公司大批进入叶片赛道。

目前,我国风力发电机叶片市场企业可以分类三类,一是专业叶片生产企业,二是整机制造企业,三是外资叶片生产企业。国内主要叶片生产企业有中材科技、中复连众、时代新材等。

产业链中游:风电整机制造商

风电产业中游,主要是风电整机和风塔的制造商,整机(风机)是发电机组,风塔是风力发电的塔杆,上市的企业包括金风科技(整机)、明阳智能(整机)、天顺风能(风塔)、泰胜风能(风塔)等。

根据CWEA的数据显示,截止2019年底,中国风电有装机的整机制造企业近70家,累计装机容量达2.36亿千瓦。其中,金风科技累计装机容量超过5700万千瓦;其后依次为远景能源(2125万千瓦)、明阳智能(2077万千瓦)、联合动力(1995万千瓦)和华锐风电(1655万千瓦),前五家制造企业累计装机容量占比合计为57.5%。

从市场份额来看,截止2019年底,金风科技市场份额24.3%;其后依次为远景能源(9%)、明阳智能(8.8%)、联合动力(8.4%)和华锐风电(7%),前五家制造企业累计装机容量占比合计为57.5%。

根据CWEA的数据显示,2019年,中国风电有新增装机的整机制造企业共17家,新增装机容量2678.5万千瓦。其中,金风科技新增装机容量达到801.4万千万,其后依次为远景能源(513.8万千瓦)、明阳智能(361.1万千瓦)、运达股份(159.9万千瓦)和东方电气(130.8万千瓦)。

从市场份额来看,2019年,金风科技市场份额达到30%;其后依次为远景能源(19.2%)、明阳智能(13.5%)、运达股份(6%)和东方电气(4.9%),前五家制造企业新增装机容量占比合计为73.4%。

产业链下游:风电运营商

目前,中国已有数十家大型企业参与千万千瓦级风电基地建设和其它风电场开发工作,另有许多中小企业也投入到中小型风电场的建设中。目前,中国风电开发商主要有4种类型:中央电力集团、中央所属的能源企业、省市自治区所属的电力或能源企业以及资、民营以及外资企业。

其中,中央电力集团在中国风电装机容量中的占比在65%左右;中央所属的能源企业其在中国累计风电装机容量和新增装机容量市场中的市场份额约在15%左右。省市自治区所属的电力或能源企业数量多,在地方拥有一定的资源,在各地风电场开发中业绩显著,它们在中国累计风电装机容量和新增装机容量市场中,约占15%左右的市场份额。港资、民营以及外资企业约占5%左右的市场份额;相对前三类开发企业,最后一类企业所进行的风电场项目较少,规模也不大。总体看,风电行业中央企与省属企业规模较大,具有较强的开拓能力。

近年新增装机容量中,五大集团占比整体呈下降趋势,其他国企和民企参与度正在提升。近年来,我国新能源发电投资回报率具有吸引力,运营环节中地方国企和民企参与度也在提升,其投资活力更强,更具发展潜力。

前景预测:“十四五”期间年均新增装机5000万千瓦以上

在2020年10月14日,来自全球400余家风能企业的代表通过了《风能北京宣言》,其指出积极推动全球风电健康快速发展,制定科学明确的中国风电未来五年和中长期发展规划,并纳入未来“碳中和国家”建设基本方略。综合考虑资源潜力、技术进步趋势、并网消纳条件等现实可行性,为达到与碳中和目标实现起步衔接的目的,在“十四五”规划中,须为风电设定与碳中和国家战略相适应的发展空间:保证年均新增装机5000万千瓦以上。2025年后,中国风电年均新增装机容量应不低于6000万千瓦,到2030年至少达到8亿千瓦,到2060年至少达到30亿千瓦。

风力发电如今现状如何?

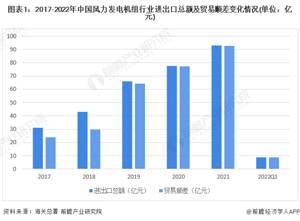

进出口总额突破90亿元

2017-2021年,中国风力发电机组进出口总额和贸易顺差均呈逐年上升趋势,2021年进出口总额达到了93亿元人民币,贸易顺差为92.5亿元。2022年第一季度,风力发电机进出口总额为8.89亿元,贸易顺差为8.82亿元。

注:上述统计的税则号为“85023100 风力发电机组”进出口数据,下不赘述。

出口量逐年上升

2017-2021年,中国风力发电机组出口数量和金额均呈逐年上升的态势,2017年全年出口风力发电机组19226台,金额为27.6亿元,到2021年出口量增长至44128台,金额为92.8亿元。2022年第一季度,中国共出口风力发电机组9499台,金额为8.86亿元。中国风力发电机组出口数量的不断上升,彰显了我国风力发电制造行业实力的不断提升。

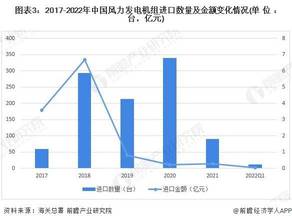

2017-2021年,中国风力发电机组进口量呈波动变化态势,2018年仅为60台,2020年增长至近几年最高的340台,2021年又骤降至90台,进口金额则已经连续三年保持在1亿元以下。总体来看,由于我国风力发电机组制造行业发展已经较为成熟,目前国内风力发电机组自给率较高,进口数量较少。

出口均价仍然较低

从价格上来看,2017-2021年中国进口风力发电机组均价变动幅度较大,2017年时高达597万元,到2021年下降至30万元左右;而中国出口风力发电机组的均价则在10-25万元之间波动;总体来看,目前进口风机价格仍然高于出口风机。

越南为最主要的出口目的地

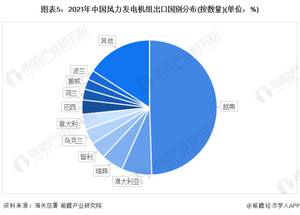

从风力发电机组出口国家来看,2021年中国风力发电机组出口金额前五的国家分别为越南、澳大利亚、瑞典、智利和乌克兰,其中出口到越南的风力发电机金额占到了2021年总出口金额的近50%,是中国最主要的风力发电机组出口地。

—— 以上数据参考前瞻产业研究院《中国风电机组行业市场前瞻与投资战略规划分析报告》