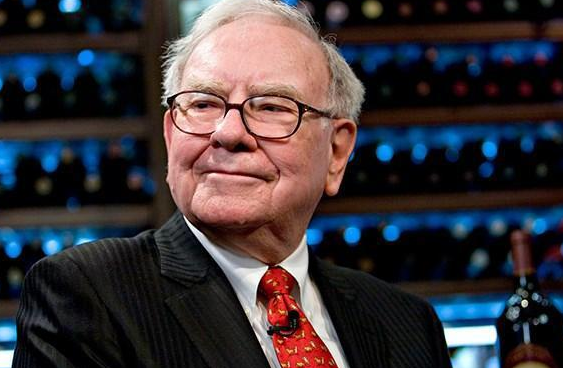

巴菲特等人每天如何处理海量的信息量?

巴菲特每天都在干什么?

巴菲特是这样概括他的日常工作:“我的工作是阅读”。 可见巴菲特对阅读是多么重视。 巴菲特大量阅读与上市公司业务与财务相关的书籍和资料,在此基础上才非常审慎地作出投资判断。巴菲特以他研究GEICO保险公司为例解释阅读对于投资的重要性:“我阅读了许多资料。我在图书馆待到最晚时间才离开。……我从BESTS(一家保险评级服务机构)开始阅读了许多保险公司的资料,还阅读了一些相关的书籍和公司年度报告。我一有机会就与保险业专家以及保险公司经理们进行沟通”。 巴菲特本人的主要工作就是寻找可以投资的标的,具体方式就是看年报。另外,他还订阅了一些行业书刊,目的是扩大自己的能力圈。 对于所购买的公司股价,他都是通如何获取更多的信息,巴菲特提供了一些小窍门

巴菲特获取信息的窍门我不知道,但是获取信息主要通过以下多个途径: A、 人与人的沟通获取信息 B、 查阅书籍和报刊等资料获取信息 C、 听广播、看电视获取信息 D、 通过影视资料获取信息 E、 得用数字设备获取信息 F、 利用因特网获取信息如何处理海量数据

在实际的工作环境下,许多人会遇到海量数据这个复杂而艰巨的问题,它的主要难点有以下几个方面: 一、数据量过大,数据中什么情况都可能存在。 如果说有10条数据,那么大不了每条去逐一检查,人为处理,如果有上百条数据,也可以考虑,如果数据上到千万级别,甚至 过亿,那不是手工能解决的了,必须通过工具或者程序进行处理,尤其海量的数据中,什么情况都可能存在,例如,数据中某处格式出了问题,尤其在程序处理时, 前面还能正常处理,突然到了某个地方问题出现了,程序终止了。 二、软硬件要求高,系统资源占用率高。 对海量的数据进行处理,除了好的方法,最重要的就是合理使用工具,合理分配系统资源。一般情况,如果处理的数据过信息量爆棚!巴菲特坦承投资失策,透露出了哪些信息?

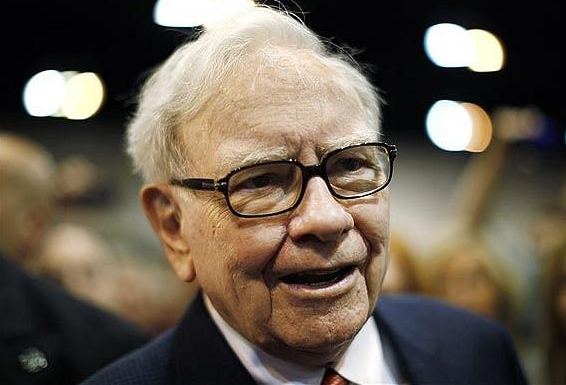

信息量爆棚!巴菲特坦承投资失策,透露出这些信息:

1.巴菲特卖出苹果股票可能是错误的决策;

2.卖出航空股不会感到后悔;

3.对于比特币不发表任何意见。

巴菲特每年的股东大会都会吸引全球投资者的关注,作为世界唯一股神,他的每一句话都会有非常重要的意义,如果认真体会可能会让投资者少走很多弯路。信息量爆棚!巴菲特坦承投资失策,股东大会巴菲特认为自己卖出苹果股票可能是错误的行为,这说明巴菲特也在不断犯错,不断反思自己的决策,用于承担自己错误是投资者中非常重要的事情,同时对于去年疫情期间卖出航空股没有感到任何后悔,这说明巴菲特对自己的决策还是非常有信心,最后就是大家关注的比特币巴菲特没有发表任何意见和评论。

一、巴菲特卖出苹果股票可能是错误的决策

每个人投资中都可能会犯错,巴菲特也不例外,这次股东大会巴菲特对于卖出苹果股票感到有点后悔,因为他感觉自己卖错了,苹果作为世界上最好的高科技企业,长线投资应该符合他的思路,但他过早的卖出了,这让巴菲特意识到可能犯了错误。

二、巴菲特卖出航空股没有感到后悔

巴菲特对于去年疫情期间卖出航空股没有感到任何后悔,现在来看其实也是很正确的决定,毕竟全球很多国家疫情又爆发了,航空股肯定会受到很大的影响。

三、对于大家都关注的比特币没有发表任何意见

股东大会上有人提出对比特币的问题,巴菲特没有发表任何意见,可能他的意见对于整个比特币都有影响,所以他保持了沉默,他的搭档芒格对比特币发表了意见,芒格对比特币非常反感任何这是对现在货币的挑战,他非常不看好比特币的未来。

奥伦巴菲特是如何管理

“企业家”巴菲特的九大管理原则

巴菲特曾在上个月接受采访时说道:“如果你持有股票来作为一种投资,那么不妨就将其视作你拥有一幢公寓房、住宅或一座农场,看成是一桩生意来做。”

根据这种观点,投资者不应只是因为猜测一只股票的价格会在近期内上涨而买入这只股票,而是应该将其视作一家企业,能在长期内带来利润,而这种长期观点同样也是巴菲特在过去几年时间里给出的商业相关建议的核心。以下是从巴菲特致伯克希尔哈撒韦公司股东的年度公开信中摘录出的几个例子:

1. 在面临市场波动的时候应保持冷静

巴菲特写道,盈利的波动“一点儿都不会让我们感到烦恼”,毕竟“查理(指巴菲特的黄金搭档查理·芒格(CharlieMunger))和我更愿意随着时间的推移而在坎坷的道路上拿到15%的回报,而不是顺顺利利地拿到12%”。

2. 留住好的股东

伯克希尔哈撒韦从来没有对其A类普通股进行过分割,其结果是现在一股的股价已经达到近21.4万美元,这就使得投资者不愿迅速买卖这只股票,而这正是巴菲特所喜欢的方式,他希望股东能跟他一样拥有长期的观点。

巴菲特曾在1979年的年度公开信中写道:“从很大程度上来说,公司所能获得的股东支持者正是它们想要寻求获得和应得的类型。如果公司重点关注的是短期业绩或短期的股市反应,那么很大程度上来说它们所吸引到的股东也将重点关注同样的要素。”

3. 保持专注

在同一封公开信中,巴菲特警告称即使是一家伟大的公司,也可能会因“管理者骄傲自大或由于厌倦而导致注意力不够集中而陷入价值停滞”的状态。其结果是,“走上歧路的”管理者会“忽视公司本身表现优异的业务,去购买其他一些表现平平或更差的业务”。

就这个问题而言,巴菲特极力主张:“无所作为才是聪明的作法。”1982年企业界发生了大量的并购交易,但巴菲特当时指出,在很多并购交易中,“管理者的智慧在与管理者的肾上腺素的搏斗中败下阵来,你追我赶的兴奋情绪蒙蔽了追赶者的眼睛,使其看不到这种追逐将会带来的后果”。

4. 压低成本

巴菲特在1996年的公开信中写道,伯克希尔哈撒韦旗下企业保险子公司GEICO之所以能取得成功,直接原因在于这家公司遵循“低成本运营”的原则。他指出:“低成本就意味着低价格,低价格能吸引和留住好的投保人”,而当这些保险客户向自己的亲友推荐GEICO时,这家公司在“(客户)获取支出方面就节省了大笔费用,从而保持较低的成本”。

5. 员工激励机制应删繁就简

巴菲特不喜欢他所谓的“彩票”式员工激励机制,比如说股票期权等,原因是其最终的价值可能“从零到十分庞大”,这种波动会“完全超出员工的控制之外,而我们想要(通过激励机制来)影响这些员工的行为”。他认为,员工激励机制应该根据业务本身的经济性因素而“量身打造”,这种机制应该简单且可以测量,并且“与计划参与者的日常活动直接相关”。

6. 远离麻烦

巴菲特正试图对伯克希尔哈撒韦的未来进行“逆向工程”处理。他指出:“如果我们无法忍受某种可能会有的后果,哪怕这种后果可能还很遥远,我们也仍旧会远远地躲开,以免(为可能的后果)种下种子。”他还指出,芒格经常都会说:“我只想知道我会死在哪里,然后我就永远不会去那里。”

7. 不要用被低估的股票进行收购交易

巴菲特特别反感的是,一家公司的股票并未得到市场的公允估值,却使用股票来进行并购交易。他指出:“在这种情况下,一项按公平的出售价格来看原本会是极好的业务会变成糟糕的收购交易。对于估值公允的黄金来说,没办法通过贬值到铅价的黄金来买到。”

8. 控制公司规模

巴菲特曾在2006年的公开信中写道,他对“任何类型的大企业运作良好的能力”表示怀疑。按照他的观点,公司“规模(过大)会令许多组织变得思维迟钝、不愿改变和自鸣得意”。这就是直到今天伯克希尔哈撒韦的公司总部仍旧只有少数员工,而几乎所有管理工作都由部门经理负责的原因之一。

巴菲特表示:“能与喜欢每天早晨来上班、并且一到公司就开始自然而然地像老板那样想问题的经理人合作,那真的是一件幸事。”

9. 保住好名声

在巴菲特看来,对于企业及其他所有人来说,最重要的一条建议很可能就是要保住自己诚信的声誉,永远都不要做那些不希望见诸报端的坏事。在1991年所罗门公司发生重大丑闻以后,巴菲特接管了这家公司,那时他曾向美国国会下属一家委员会说过一句非常著名的话,这句话是为了向员工传达一条简单的信息:“公司亏钱我能理解,但如果公司损失哪怕一点点的声誉,那就别怪我冷酷无情。”

正如巴菲特经常都会被人引用的一句话所说的那样:“建立好名声需要20年,毁掉好名声只需5分钟。若能虑及于此,行事就会不同。”