“央行已批复总额1000亿元的住房租赁团体购房贷款”对楼市会有什么影响?

设立1000亿住房租赁贷款支持计划21项举措改善优质房企资产负债表

继1月10日人民银行、银保监会联合开会提出实施改善优质房企资产负债表计划、开展“资产激活”“负债接续”“权益补充”“预期提升”四项行动后,1月13日,新华社又报道出四项行动方案的更多内容。

据新华社报道,有关部门起草了《改善优质房企资产负债表计划行动方案》,拟从四方面重点推进21项工作任务,包括优化政策激活合理需求,加大保交楼力度,设立全国性金融资产管理公司(简称AMC)专项再贷款,设立1000亿元住房租赁贷款支持计划,推动存量融资合理展期,调整优化并购重组、再融资等5项房企股权融资措施,合理延长房地产贷款集中度管理制度过渡期,完善针对30家试点房企的“三线四档”规则等。

业内人士认为,行动方案将加速地产金融支持政策落地,叠加需求端政策持续加码,或将加速地产销售企稳回升,抑制信用风险向头部房企扩散。

值得注意的是,同日,央行货币政策司司长邹澜在国新办新闻发布会上表示,央行最近在研究推出另外几项结构性工具,重点支持房地产市场平稳运行,包括保交楼贷款支持计划、住房租赁贷款支持计划、民企债券融资支持工具等,届时出台后会另外再作一些详细披露和发布。

四方面21项工作任务

1月10日央行、银保监会联合开会提出,要有效防范化解优质头部房企风险,实施改善优质房企资产负债表计划,聚焦专注主业、合规经营、资质良好、具有一定系统重要性的优质房企,开展“资产激活”“负债接续”“权益补充”“预期提升”四项行动,综合施策改善优质房企经营性和融资性现金流,引导优质房企资产负债表回归安全区间。

1月13日,新华社报道称,有关部门起草了《改善优质房企资产负债表计划行动方案》,围绕“资产激活”“负债接续”“权益补充”“预期提升”四个方面,重点推进21项工作任务,并将于近期推动尽快落地。

据报道,在“资产激活”行动中,通过优化政策激活合理需求,加大保交楼力度,稳定房地产销售,压实企业瘦身自救责任,支持优质房企通过并购提升资产质量,着力改善经营性现金流。

工作任务中还包括设立全国性AMC专项再贷款,支持其市场化参与行业重组并购,加快风险出清。在推动住房租赁市场建设方面,金融部门近期也将出台金融支持住房租赁市场发展的相关文件,并设立1000亿元住房租赁贷款支持计划,支持部分城市试点市场化批量收购存量住房,扩大租赁住房供给。

在“负债接续”行动中,下一步,金融管理部门将鼓励金融机构与优质房企自主协商,推动存量融资合理展期;加大信贷、债券等新增融资支持力度;研究银行向优质房企集团提供贷款,合理满足集团层面流动资金需求;支持境外债务依法偿付,提供外汇管理等政策支持。

在“权益补充”行动中,一方面,支持股权融资,调整优化并购重组、再融资等5项房企股权融资措施;另一方面,发展公司制房地产投资信托基金,培育专业化、机构化住房租赁主体,加快住房租赁市场建设。

在“预期提升”行动中,将合理延长房地产贷款集中度管理制度过渡期,同时完善针对30家试点房企的“三线四档”规则,在保持规则整体框架不变的基础上,完善部分参数设置。

报道还称,行动方案只设定了优质房企条件,没有具体名单,金融机构可自主把握。

助力地产销售企稳回升

对于改善优质房企资产负债表计划行动方案的内容,广东省城规院住房政策研究中心首席研究员李宇嘉表示,四方面行动是综合推动房地产化解风险、保交楼、稳预期等多项目标同步实现的具体渠道,也指明了金融机构参与纾困、并确保资金投放安全的几个路径,也是将房地产行业稳定和金融稳定、经济稳增长、民生保障能协调起来的一揽子部署。

李宇嘉指出,方案从房企、金融机构、住房需求端等三个层面同步推进。房企端,既包括优质房企资产负债表改善,也包括出险房企风险处置;金融端,既包括优质房企信用修复,多渠道融资正常化,也包括出险房企收并购,并让部分项目风险释放“慢撒气”;需求端,加大金融政策扶持,稳定市场销售,推进保交楼资金硬缺口攻坚,激活企业造血功能,恢复市场信心。

值得注意的是,方案提到,有关部门将合理延长房地产贷款集中度管理制度过渡期,同时完善针对30家试点房企的“三线四档”规则。

注:“三线四档”规则即所谓的“三条红线”政策。2020年8月20日,央行与住建部同有关部门进行沟通和讨论的基础上,发布了重点房企监管和融资管理规则,对房企的债务管理将以“三条红线”为标准,其一,剔除预收款后的资产负债率大于70%;其二,净负债率大于100%;其三,现金短债比小于1倍。依据“三条红线”融资新规将房地产企业分为“红、橙、黄、绿”四档,其中,未“越线”的绿档企业,有息负债年增速上限为15%,黄档和橙档年增速上限为10%和5%,红档房企不能新增有息债务。新规于2021年试行。

李宇嘉认为,这是贯彻国家提出的向新模式平稳过渡要求,而不是疾风暴雨式地过渡,导致合成谬误、风险爆发。其中,地产贷款占比不达标、需要压降的银行,短期内先不考核压降;而“三条红线”继续严格执行,会导致债务风险爆发,引发风险蔓延。此次过渡期延长,整体框架不变,等楼市稳定下来,相关长效机制举措继续实施和考核。

海通国际研报认为,“三条红线”政策为贷款规模的年度增长设定了上限,上限随开发商的杠杆比率而变化。放松该政策有助于改善开发商的运营前景,取消贷款规模增长上限,将使国企开发商(目前大多数开发商仅可每年增加15%的贷款额)在土地收购和并购方面更加积极主动。同时,民企开发商将迎来更大的再融资灵活性。

华泰证券房地产行业首席分析师陈慎认为,行动方案将加速地产金融支持政策落地,叠加需求端政策持续加码,或将加速地产销售企稳回升,抑制信用风险向头部房企扩散。

中信证券房地产行业分析师陈聪认为,四项行动中,资产激活是关键,改善当前的房地产销售仍是政策发力点,预计供给侧和需求侧政策将继续形成合力,推动市场销售拐点和信用拐点早日出现。

央行连续两月单列公布,个人住房贷款继续回暖

12月13日,中国人民银行发布数据显示,2021年11月末,个人住房贷款余额38.1万亿元,当月增加4013亿元,较10月多增532亿元。 值得注意的是,这是人民银行第二次单列发布个人住房贷款统计数据,向市场传递出“维护房地产市场的健康发展,维护住房消费者的合法权益”的政策信号。 从目前来看,房地产投资下行较快、楼市偏冷的局面已有所扭转,房贷供需关系已逐步回归正常。 日前召开的中央经济工作会议提出,要坚持房子是用来住的、不是用来炒的定位,加强预期引导,探索新的发展模式,坚持租购并举,加快发展长租房市场,推进保障性住房建设,支持商品房市场更好满足购房者的合理住房需求,因城施策促进房地产业良性循环“金融16条”促房地产市场平稳发展

房地产行业迎来金融领域的重磅支持。近日,央行和银保监会共同发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》(以下简称《通知》),涉及开发贷、信托贷款、并购贷、保交楼、房企纾困、贷款展期、租赁融资、个人房贷和征信等方面共16条措施。这是央行和银保监会在房企规模性出险1年多来,首次就房地产金融问题出台专门性文件,被称为“金融支持房地产16条”(以下简称“金融16条”),在业内引起了强烈反响和广泛关注。 “保交楼”专款专用 对于“金融16条”的规定,多位业内人士在接受《中国消费者报》记者采访时均表示,力度之大、内容之全堪称今年之最。 近1年来,房地产市场面临诸多困难。一方面,需求端疲软,地产圈十大政策:哪些加码调控?哪些边际宽松?

集中供地、整治“学区房”炒作、清查经营贷……这些政策在践行“房住不炒”的同时,更为行业未来发展指引方向。 2021年已经进入尾声。这一年,密集调控成为楼市关键词之一,无不深刻影响着房地产行业的走向与变局。 新京报房产新闻盘点出房地产“十大政策”,集中供地、整治“学区房”炒作、清查经营贷、二手房指导价、限跌令、房地产税试点启动……这些政策在践行“房住不炒”的同时,更为行业发展指引方向。 值得关注的是,虽然全年房地产调控政策仍以收紧为主,但是年底的降准以及官方的多次表态,包括支持刚需购房、金融支持房地产并购、提出良性循环和健康发展等,暖风频吹,政策调控出现边际宽松。在业内人士看来,未来的房地产政策央行、住建部最新定调,2022年楼市关键词:稳!

又到了年末总结与展望的关键时刻。12月27日,全国财政工作视频会议召开,会议在总结2021年财政工作时称,做好房地产税试点准备工作。

同日,2022年中国人民银行工作会议召开,总结2021年,分析当前形势,并部署2022年工作。房地产方面要求,稳妥实施好房地产金融审慎管理制度,更好满足购房者合理住房需求,促进房地产业良性循环和健康发展。

此外,12月25日,住建部部长王蒙徽在接受新华社采访时重点明确了明年重点工作,以及如何促进房地产市场良性循环和健康发展的四项重点工作。

同时,央行于24日召开第四季度例会,强调“维护住房消费者合法权益,更好满足购房者合理住房需求,促进房地产市场健康发展和良性循环。”

结合中央政治局会议及中央经济工作会议中对房地产行业定调,2022年,政策层面将继续坚持“房住不炒”的定位,行业去杠杆节奏将得到适度控制,个人按揭贷款将迎来适度松绑。关于房地产税方面,2022年初试点城市或将落地房地产税具体的实施细则。坚持“房住不炒”,“四限”、去杠杆、房产税等长效机制形成闭环,最终实现促进行业良性循环和健康发展。

01、因城施策促进行业良性循环

宏观环境来看,我国经济发展面临需求收缩、供给冲击、预期转弱三重压力,外部环境更趋复杂严峻和不确定。困难和风险挑战仍然存在。

王蒙徽用“稳”字总结明年主要工作核心,2022年,将坚持稳字当头、稳中求进,坚持“房住不炒”定位,不将房地产作为短期刺激经济的工具和手段,加强预期引导,因城施策促进房地产业良性循环和健康发展。

如何促进房地产业良性循环?

一是保持调控政策连续性稳定性。

二是增强调控政策协调性精准性。加强金融、土地、市场监管等调控政策的协同。

三是坚决有力处置个别头部房地产企业房地产项目逾期交付风险。以“保交楼、保民生、保稳定”为首要目标。

四是持续整顿规范房地产市场秩序。

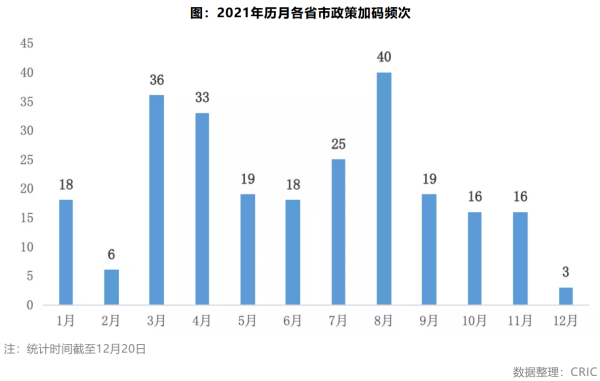

过去一年,地方调控更加高频化和精准化。据不完全梳理,截至12月20日,全国73省市政策加码次数多达249次,在房地产史上实属罕见。

从城市的角度来看,深圳、广州政策加码多达20次,深圳重点强化信贷资金管控,广州则侧重分区域精准化调控,上海多管齐下严堵政策监管漏洞,政策加码同样达到13次。压力城市纷纷出台“限跌令”,同时长春、哈尔滨、南宁等39城通过财税刺激托底楼市。

02、全面去杠杆贯穿全年

央行2022工作会议以及央行2021年第四季度例会均提出,“更好满足购房者合理住房需求,促进房地产业良性循环和健康发展。”,稳妥实施好房地产金融审慎管理制度,维护住房消费者合法权益。

实际上,从12月以来,央行关于房地产行业的表态较为频繁,过去一年,在行业去杠杆的大背景下,基于个别大型房企风险暴露,金融机构对房地产行业的风险偏好明显下降,房企境内融资出现了一致性的收缩行为,行业从“控制风险”到“暗藏风险”

随着央行适度“纠偏”,近两个月,房地产企业融资正逐步回暖。11月金融机构房地产融资环比、同比继续“双升”,此外,据监测,11月100家典型房企的融资总量约为750亿元,环比上升66%,其中发债总额约为294亿元,环比上升111.4%。房企融资环境略有解冻。

全年来看,企业资金周转压力不断加剧,“促销售、抢回款”已是业内共识。

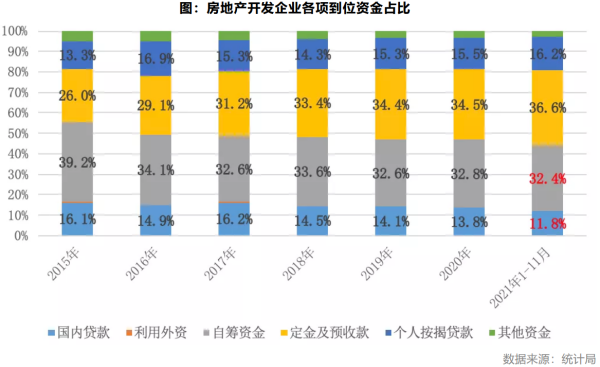

据统计数据显示,2021年1-11月,房地产开发企业到位资金183362亿元,同比增长7.2%。其中,国内贷款、自筹资金占比分别跌至11.8%和32.4%,较2020年末分别减少2个百分点和0.4个百分点。反观定金及预收款、个人按揭贷款占比分别升至36.6%和16.2%,较2020年末分别增加2.2个百分点和0.6个百分点。说明国内贷款、自筹资金增长显著受限,定金及预收款、个人按揭贷款渐成房企最为重要的资金渠道来源,企业对销售回款的依赖度持续提升。

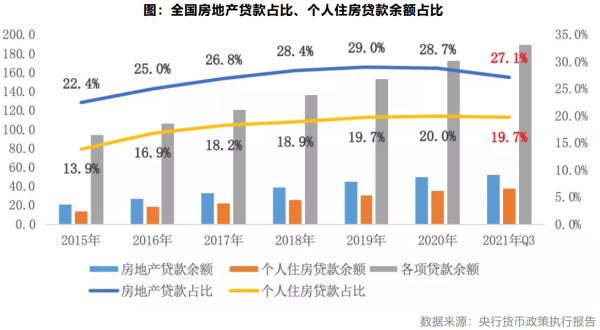

据货币政策执行报告显示,房地产行业去杠杆渐显成效,房贷管理的“两道红线”由升转降,三季度末分别跌至19.7%和27.1%。

2021年三季度末,全国房地产贷款余额51.4万亿元,占各项贷款余额的比重进一步回落至27.1%,较2020年末再降1.6个百分点。其中,个人住房贷款余额37.4万亿元,占各项贷款余额的比重跌至19.7%,较2020年末减少0.3个百分点。

03、房产税扩大试点城市势在必行

在全国财政工作视频会议上对2021年财政工作总结表示:深入推进财税体制改革,深化预算管理制度改革,做好房地产税试点准备工作。

时值年底,房地产税试点将落未落,现已进入实操阶段,距离最终落地仅剩时间问题,预计2022年初试点城市或将落地房地产税具体的实施细则。

区别于2011年上海、重庆试点房产税,政策力度相对温和,未来房产税试点将在拓宽税基、设置免税额度、房屋评估价值和税率超额累进制四个方面体现一定的政策力度。

至于哪些城市会成为房地产税试点,首先2021年被住建部点名约谈的核心城市,以及房价面临较大上涨压力的核心一二线城市或率先落地。

过去形成的“高负债、高杠杆、高周转”的房地产开发经营模式已经无法持续。

2021年,房地产行业去杠杆从“控制风险”到“暗藏风险”,百强规模房企接连出现债务违约问题,甚至出现了暴雷现象。央行第三季度例会定调“两维护”,政治局会议首提促进房地产业良性循环,行业政策风向正在发生微调,但“房住不炒”主基调的政策并未实质转向。

未来,房地产行业还将继续落实去杠杆,倒逼企业降负债、居民降杠杆。但房地产行业基本面预示着行业仍然大有可为,比如改善性需求一直存在,租赁市场迎来政策支持等。