中国光大绿色环保完成发行 10 亿人民币绿色中期票据,目前该企业经营现状如何?

我国环保市场目前有哪些难点?往后形势怎么样?

——预见2023:《2023年中国环保行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市企业:光大环境(00257)、首创环保(600008)、北控水务集团(00371)、中国天楹(000035)、瀚蓝环境(600323)、盈峰环境(000967)、碧水源(300070)、重庆水务(601158)等

本文核心数据:环保行业分类、传统环保、现代环保、环保上市企业营业收入、环保行业竞争格局

行业概况

1、定义

关于环保行业的定义,在我国有狭义和广义之分。

狭义上,我国基本沿用了经合组织(OECD)所提出的定义,即“环保行业是为环境污染控制与减排、污染清理以及废弃物处理等方面提供设备和服务的行业。”

广义上,环保行业是指以防止环境污染、改善生态环境、保护自然资源为目的所进行的技术开发、产品生产、商业流通、资源利用、信息服务、工程承包、自然保护开发等活动的总称。广义的环保行业不仅包括狭义的环保行业的内容,而且增加了清洁技术、清洁产品和生态环境建设等部分。本文中的环保行业主要包括环保产品生产和环保服务。

据《战略性新兴产业(2018)》对节能环保产业的分类,可将环保行业分为三大方面。

2、产业链剖析:产业链涉及多个环节

环保产业的上游主要是包括钢铁、化工、电力、电子、有色金属在内的原材料供应商,这些行业为环保产品的生产及工程实施提供原材料,其价格波动直接影响环保行业的成本,进而对细分行业的利润产生影响。

环保产业的下游主要包括市政以及水污染防治、大气污染防治、固废处理、土壤修复、噪声与振动控制和环境检测等行业。政府部门是环保治理的重要需求方,这是因为环保行业具有很强的公益属性,其需求变化在很大程度上取决于产业政策。

从环保产业链的参与企业上看,上游参与企业主要有宝钢股份、建业股份、中国铝业和华能国际等;中游环保设备、工程及服务提供商主要包括盈峰环境、三峰环境和首创环保等;下游应用领域企业主要包括龙净环保、光大环境、森特股份和中鼎股份等。

行业发展历程:兴起的时间较早

经过近60年的发展,我国的环保产业已初具规模。工业化与城市化的快速发展,促进了我国居民环保意识的增强以及环保产业的发展。特别是“十五”以来,国家加大了对电力、水泥、钢铁、化工、轻工等重污染行业的治理力度,加强了对城镇污水、垃圾和危险废物集中处置等环境保护基础设施的建设投资,有力拉动了环保产业的市场需求,产业总体规模迅速扩大,领域不断拓展、结构逐步调整、整体水平有较大提升,运行质量和效益进一步提高。中国环保产业已经从初期的以“三废治理”为主,发展为包括环保产品、环境服务、洁净产品、废物循环利用,跨行业、跨地区,产业门类基本齐全的产业体系。

行业政策背景:政策加持,行业发展迅速

当前,我国环保行业大监管格局已基本形成,新的格局下,环保行业已从政策播种时代进入到全面的政策深耕时代,涉及水、土、气、固废处理全方位的政策法规日趋完善。“十四五”时期,进入了以降碳为重点战略方向、推动减污降碳协同增效、促进经济社会发展全面绿色转型、实现生态环境质量改善由量变到质变的关键时期。据此,有关部门也推出了多项政策,诸如“全国碳排放权交易市场”、“蓝天保卫战”、“黑臭水体整治环境保护专项行动”以及“无废城市”等,全面助力生态环境保护,促进经济社会发展全面绿色转型。截至2022年11月9日,我国环保行业重点发展政策汇总如下:

行业发展现状

1、环保行业盈利规模分析

2020年列入统计的15556家企业营业利润总额1794.2亿元,同比增长7.1%。营业收入1亿元以上企业贡献近94%的产业利润。具体看来,93.9%的营业利润集中在年营业收入1亿元以上的1414家企业,营业收入在2000万元以下的企业营业利润占比仅0.3%。上述企业平均利润率为9.2%。

注:《中国环保产业发展状况报告(2021)》于2022年1月17日发布,截至2022年11月10日,《中国环保产业发展状况报告(2022)》尚未发布,故此处以2020年数据为例,仅供参考。

2、环保行业盈利能力分析

2020年,被调查的环保企业利润率平均值为8.8%。其中,固体废物处理处置与资源化、噪声与振动控制、环境监测领域企业的利润率高于该平均值,获利水平突出;其他各领域企业的利润率则低于该平均值,其中土壤修复领域企业的利润率不足5%。

注:《中国环保产业发展状况报告(2021)》于2022年1月17日发布,截至2022年8月1日,《中国环保产业发展状况报告(2022)》尚未发布,故此处以2020年数据为例,仅供参考。

3、中国环保行业市场规模测算

党的十九大对生态文明建设提出了一系列新理念、新要求、新目标、新部署,明确要求推进绿色发展、着力解决突出环境问题、加大生态系统保护力度,并把“壮大环保产业”作为推进绿色发展的重要抓手。随着污染防治攻坚战的实施及有利于环保产业发展的政策措施的不断完善,我国环保产业市场需求进一步释放,产业规模和能力水平得到有效提升。尽管受到新冠疫情的影响,2020年一、二季度环保产业受到较大冲击,但随着疫情逐步得到有效控制,环保企业积极复工复产,产业整体运行渐次恢复。

《中国环保产业发展状况报告(2021)》数据显示,2020年全国环保产业营业收入约19558.8亿元,较2019年增长约7.3%。2021年上半年,环保产业相关“十四五”规划相继发布,“十四五”开局起步工作稳步迈进。2021年上半年,环保产业整体营收表现出报复性增长,经营利润稳中略增。从二季度来看,环保产业营收增速回落,新增订单持续增加,用工情况总体平稳。《中国环保产业发展状况报告(2021)》数据显示,2021年上半年环保产业总营收约为7630亿元,较2019年同期增长约4.4%,较2020年同期增长约16.14%,较2019、2020两年同期的平均水平增长约9.9%。前瞻根据近年来中国环保产业发展现状及发展现状,初步统计得到2021年中国环保产业营业收入约为22336亿元。

注:《中国环保产业发展状况报告(2021)》于2022年1月17日发布,报告中仅公布2020年及2021年上半年中国环保产业营业收入;截至2022年9月1日,《中国环保产业发展状况报告(2022)》尚未发布,2021年中国环保产业营业收入数据为前瞻测算数据,仅供参考。

4、中国环保行业经济贡献度分析

环保产业对国民经济的贡献总体呈逐步加大的趋势,2020年,环保产业营业收入与国内生产总值(GDP)的比值为1.9%,较2019年增长0.08个百分点,较2004年增长1.5个百分点。环保产业对国民经济直接贡献率1为4.5%,较2019年增长1.2个百分点,较2004年增长4.2个百分点。环保产业对国民经济的贡献总体呈逐步加大的趋势。

前瞻将2021年中国环保产业营业收入与中国整体GDP进行比较得到2021年环保产业贡献率为2.1%,环保产业与GDP的比值约为1.6%。

注:产业贡献率以产业当年营收增量与GDP当年增量的百分比计算。

行业竞争格局

1、区域竞争格局:主要分布在以北京市、山西省和山东省为主的坏渤海地区

从我国环保行业产业链企业区域分布来看,环保行业企业主要分布在以山东省、江苏省、福建省和广东省为主的东南沿海地区,以及以河北省、山西省和辽宁省为主的坏渤海地区;同时河南省、湖南省和四川省等地也有数量较多的环保行业企业分布。

从中国环保行业竞争者区域分布情况来看,我国环保企业主要集中在安徽省、广东省和浙江省等地。除此之外,福建省、北京市和山东省等地也有较多环保行业竞争者分布,如首创环保、ST龙净等。

2、企业竞争格局:主流企业加速扩张布局

作为中国最大环境企业、亚洲环保领军企业、全球最大垃圾发电投资运营商及世界知名环境集团,光大环境占据中国环保行业主要市场份额;公司同国内营收较高的北控水务、首创环保和中国天楹等共同组成了中国环保行业竞争第一梯队;位于第二梯队的是格林美、盈峰环境、瀚天环境和龙净环保等企业,他们经过长期的技术积累,培养出了具有竞争力的代表性环保业务及产品;碧水源及重庆水务等营业收入规模在100亿元以下的企业领衔中国环保行业的第三竞争梯队。

注:第一梯队企业为2021年营业收入超过200亿元的企业;第二梯队企业为2021年营业收入在100-200亿元之间的企业;第三梯队企业为2021年营业收入小于100亿元的企业。

行业发展前景及趋势预测

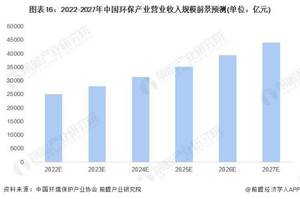

1、环保行业发展前景:2027年中国环保产业营业收入规模有望突破44000亿元

近年来,我国环保产业市场规模不断扩大,市场空间加速释放。2022年6月15日,在国家发改委、工信部、生态环境部等部门的指导和支持下,中国环境保护产业协会正式发布《加快推进生态环保产业高质量发展

深入打好污染防治攻坚战

全力支撑碳达峰碳中和行动纲要(2021-2030年)》(以下简称《行动纲要》)。《行动纲要》围绕产业结构和布局、技术水平、标准化水平、市场主体竞争力、一体化发展体系等5个维度确定发展目标。《行动纲要》明确,到2025年生态环保产业营业收入年复合增长率不低于10%;培育“十百千”企业,形成50家系统解决区域性生态环境问题的大型企业集团、百家综合服务能力较强的专业化骨干企业、千家“专精特新”中小企业。到2030年,适应环境污染防治、生态保护与修复、资源高效循环利用、碳达峰、促进经济社会发展全面绿色转型需求的现代生态环保产业体系基本建立。

前瞻根据近年来中国环保产业发展现状及发展趋势,结合《行动纲要》中提出的环保产业发展目标,初步预测2022-2027年间中国环保产业营业收入年复合增长率将达到12%,至2027年末中国环保产业营业收入规模有望突破44000亿元。

2、中国环保行业总体发展方向:行业加速整合,持续高质量转型发展

环保产业是生态文明建设和污染防治攻坚战的中坚力量,是统筹经济高质量发展和生态环境高水平保护、着力解决突出环境问题、实现绿色转型发展的重要支撑。

近年来,我国环保行业虽面临着诸多困境,但仍处于大有可为的战略机遇期。尤其是当前环保“督察高压”步入常态化,环保产业市场需求逐步释放;宏观政策逆周期调节,助推增加环保产业投资,降低环保企业经营成本;国企改革再出发,纷纷布局环保产业,加速行业整合,环保产业正向品质化、集中化转型升级。

(1)水污染防治领域发展方向

在水污染防治领域,近年来,污水处理提质增效已成为城镇污水治理行业发展的重要需求,从最初的污水处理厂提标改造向管网、泵站、厂站等全系统的提质增效进行转变;以黑臭水体治理和污水提质增效为抓手,从污水处理达标排放向水环境改善、实现水生态修复目标转变;从城市水环境系统的整体治理需求出发,合理进行污水处理厂的提标改造,有针对性地确定污水处理厂提标改造的出水标准。

目前,水环境治理项目已开始延伸到以管网、污水处理厂、河道、岸线景观等组成流域环境单元的“系统模式”。与信息化产业融合发展,实现数字化、网络化、智能化,成为水环境治理产业增量提质发展的新契机。

未来,随着环境治理模式的创新,生态环境治理与生态旅游、生态农业、林下经济、城镇开发等产业实现融合发展,公益性环保项目缺乏投资回报机制等突出问题的解决,环保产业有望实现量级式增长。

(2)大气污染防治领域发展方向

目前,钢铁、焦化、水泥等非电行业中的大量企业仍未能完成超低排放改造或未达到新特别排放限值要求,非电烟气治理改造需求持续升温,环保市场空间需求继续释放。有组织提标、无组织管控、智能化监控监管、清洁化运输等改造项目将给环保治理企业创造更多的项目机会。燃煤发电厂液氨罐区尿素替代升级改造有望大幅提速。

VoCs作为形成O3的重要前体物,生态环境部已将VOCs治理攻坚作为打赢蓝天保卫战收官的重要任务,伴随着我国VOCs相关政策标准管理体系的逐渐完善,VOCs的减排与控制行业将继续延续精细化、规范化的发展方向,以重点行业为着力点,实施重点行业VOCs治理和工业园区综合整治工作,逐步提升污染源监管及监督性监测能力建设,削减VOCs排放总量。

在移动源治理方面,未来将提升移动源排放远程在线监管手段,采取大数据比对、情景采集对比等多种方式,提高检验操作合规性和准确度,持续推进开展在用高排放机械及船舶的排放治理工作,降低高排放移动污染源造成的污染。

(3)固废处置与资源化领域发展方向

在固体废物污染防治领域,未来将持续推进“无废城市”的建设工作,开展“无废城市”建设成效评估,加快“无废城市”建设进程。

同时,继续推进城乡生活垃圾分类,加快垃圾分类设施建设,形成与生活垃圾分类相适应的收运处理系统,基本建成生活垃圾分类处理系统。推进生活垃圾焚烧飞灰、废铅蓄电池、废塑料、医疗废物等污染物的综合治理。

加强涉重金属行业污染防控与减排。加强化学品环境风险评估和高风险化学物质环境风险管控。加大固体废物治理投资与研发投入,引进先进设备和技术,提升固体废物资源化利用装备技术水平,提高综合利用率。推动固体废物处理利用的标准体系建设。

更多本行业研究分析详见前瞻产业研究院《中国环保行业发展前景与投资预测分析报告》。

中国环保现状

环保产业发展现状

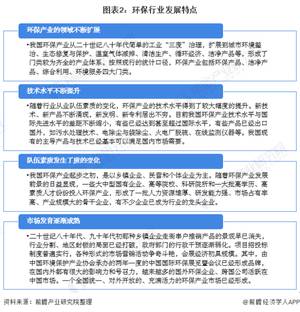

——产业发展特点

环保产业是为环境保护提供物质基础和技术保障的产业,是由环境保护所催生,随环境保护而发展的新兴产业。近年来,我国环保产业工作力度不断加大,环保事业深入发展,有力地拉动了环境保护相关产业的市场需求,带动了环保产业的快速发展。

——市场规模

随着污染防治攻坚战的实施,我国环保产业市场需求进一步释放,环保产业发展的营商环境持续改善,环保产业规模继续保持较快增长,全行业工艺和技术装备水平稳步提升、创新模式深入推进,产业结构不断完善,行业格局逐步优化。尽管受到2018年产业发展流动性危机余波及中美贸易摩擦的影响,2019年一些环保企业依然面临着经营危机,但总体来看,2019年环保产业整体发展态势趋好,持续保持了较快发展。据中国环境保护产业协会测算数据,2019年全国环保产业营业收入约17800亿元,较2018年增长约11.3%。

——经营情况

我国环境保护产业协会统计企业共有11229家,其中共有大型企业385家、中型企业2728家、小型企业3957家、微型企业4159家。其中,大、中型企业数量占比分别为3.4%、24.3%;小、微型企业数量占比为72.2%,可见,我国环保企业仍以小微型企业为主。大型企业数量少,产出贡献大,80%以上的产业营业收入集中于占比约10%的营业收入过亿的企业。92.0%的营业收入、87.6%的环保业务营业收入集中在年营业收入1亿元以上的企业,该部分企业的单位数量占比仅为9.8%,营业收入在2000万元以下的企业单位数量占比高达72.3%,其营业收入占比仅为2.3%、环保业务营业收入占比3.8%。营业收入规模越小的企业,环保业务营业收入在总营业收入中所占比重越高,其环保专业化程度也越高,营业收入超过l00亿元的企业,环保业务营业收入平均占比为44.l%,营业收入小于2000万元的企业,其环保业务营业收入平均占比达98.2%。

——产业分布

据我国环境保护产业协会统计数据,2019年1492家固废处置与资源化企业实现营业收入6591.7亿元,实现营业利润598.3亿元;3372家水污染防治企业实现营业收入5676.3亿元,实现营业利润539.2亿元;1366家大气污染防治企业实现营业收入1904.7亿元,实现营业利润143.1亿元。

据环境保护产业协会统计数据,从领域分布看,11229家企业集中分布在环境监测、水污染防治、固废处置与资源化利用、大气污染防治领域,上述4个领域的企业数量之和占比达91.6%;其中,水、固2个领域企业的营业收入、营业利润占比分别高达76.5%和82.7%。从地域分布看,11229家企业有近半数集聚于东部地区,中、西部和东北三个地区的企业总数占52.6%,仅比东部地区企业占比高5.2个百分点。东部地区环保企业的营业收入、营业利润占比分别为67.4%、67.6%,远远超过中、面部和东北三个地区企业的营业收入、营业利润。长江经济带11省(市)以45.6%的企业数量占比贡献了近一半的产业营业收入。

——产业结构

据环境保护产业协会数据,涉及企业样本包括参加全国环保产业重点企业基本情况调查的3535家企业、参加全国环境服务业财务统计的8943家企业,剔除重复样本,共计11003家企业。上述企业2019年营业收入总额7597.5亿元、营业利润总额689.9亿元,其中,环保业务营业收入6385.7亿元。+

2019年,全国环保产业重点企业基本情况调查的环境保护产品包括水污染防治设备、大气污染防治设备、固体废物处理处置设备、土壤修复设备、噪声与振动控制设备、环境监测仪器设备、环境污染治理配套材料和药剂、资源综合利用设备、环境应急设备等。参与调查的企业中有1335家从事环境保护产品生产。环境保护产品生产各领域企业数量、年产值、年销售收入、年销售利润、年出口合同额详见下表。

从细分领城看,2019年,在环境保护产品生产领域,大气污染防治和水污染防治两大领域从业单位数量集中,设备产销量占据全行业市场的65%以上:在环境服务领域,从业单位主要分布在水污染防治、大气污染防治、固废处置与资源化、环境监测4大服务领域,水污染防治、固废处置与资源化服务分别占据约36.4%,28.4%的市场份额。

环保产业细分市场情况

——环保服务市场

近十几年来,中国环保服务市场发展迅速。“十三五”期间,国家推行了城市污水处理、城市垃圾处理、燃煤电厂烟气脱硫、危险废物和医疗废物处理、重点流域水污染防治等十大重点环境保护工程建设,对钢铁、有色、煤炭、电力、化工、纺织等重点行业进行了大规模的污染减排,环境基础设施建设有了长足的发展,环保服务市场的规模也随之迅速发展壮大。

据环境保护产业协会数据,2019年我国列入统计的环境服务企业共10486个,年收入总额为5281.1亿元,年利润总额为576.7亿元。

——环保设备市场

环保设备行业的发展共有三大特点,分别是政策依赖性较高、区域发展不平衡及市场分散,竞争激烈。具体分析如下:

在《2020环保产业发展状况报告》中,2019年纳入统计的环保设备市场共有1583家企业;年产值为1018.60亿元,销售收入和销售利润分别为949.10亿元和135.80亿元,实现出口合同额51245.60万美元。

我国的环保设备企业市场规模普遍不大,大多数企业为中小型企业。从企业性质来看,在中国环保设备制造行业中占据主导地位的是私营企业。在其环保设备细分行业中,2019年福建龙净环保的营收为109.35亿元,其营收占了前十企业环保设备行业营收的32.52%,其占据着环保设备行业不可撼动的位置;其后依次是龙马环卫、聚光科技、菲达环保,分别占前十企业环保设备营收的12.57%,11.59%和10.16%。

按行业分,营业收入排名前十的企业中,只有聚光科技和创元科技有设计到环境监测专用仪器仪表行业,但没有企业涉及到环境污染处理专用药剂材料行业的业务。

——更多数据请参考前瞻产业研究院《中国环保行业发展前景与投资预测分析报告》。