科新机电股东持有公司股份比例累计变动达到 5% 未及时信披,收深交所监管函,这起到了哪些警示?

公司减持比例达到5%继续减持,收到监管函,是利空还是利好?

利空、上市公司现任董监高减持所持股份。2、在任期届满前离职和届满后离职未满6个月的上市公司董监高减持所持股份。3、董监高是大股东或其一致行动人的,同时适用上市公司大股东合规减持股份实操要点。4、董监高不是大股东或其一致行动人,且拟减持的股份属于特定股份的,同时适用上市公司特定股东减持特定股份实操要点。累计减持达到5%时未停止买卖并及时履行信息披露义务,属于什么违法违规行为

属于违反《中华人民共和国证券法》规定的违法交易行为,未按照规定披露信息的,可以责令其改正,给予警告,并处以三十万元以上六十万元以下的罚款。对直接负责的主管人员和其他直接责任人员给予警告,并处以三万元以上三十万元以下的罚款。

法条链接:《中华人民共和国证券法》

1、第八十六条 通过证券交易所的证券交易,投资者持有或者通过协议、其他安排与他人共同持有一个上市公司已发行的股份达到百分之五时,应当在该事实发生之日起三日内,向国务院证券监督管理机构、证券交易所作出书面报告,通知该上市公司,并予公告;在上述期限内,不得再行买卖该上市公司的股票。

投资者持有或者通过协议、其他安排与他人共同持有一个上市公司已发行的股份达到百分之五后,其所持该上市公司已发行的股份比例每增加或者减少百分之五,应当依照前款规定进行报告和公告。在报告期限内和作出报告、公告后二日内,不得再行买卖该上市公司的股票。

2、 第一百九十三条 发行人、上市公司或者其他信息披露义务人未按照规定披露信息,或者所披露的信息有虚假记载、误导性陈述或者重大遗漏的,责令改正,给予警告,并处以三十万元以上六十万元以下的罚款。对直接负责的主管人员和其他直接责任人员给予警告,并处以三万元以上三十万元以下的罚款。

发行人、上市公司或者其他信息披露义务人未按照规定报送有关报告,或者报送的报告有虚假记载、误导性陈述或者重大遗漏的,责令改正,给予警告,并处以三十万元以上六十万元以下的罚款。对直接负责的主管人员和其他直接责任人员给予警告,并处以三万元以上三十万元以下的罚款。

发行人、上市公司或者其他信息披露义务人的控股股东、实际控制人指使从事前两款违法行为的,依照前两款的规定处罚。

3、第二百零三条 违反本法规定,操纵证券市场的,责令依法处理非法持有的证券,没收违法所得,并处以违法所得一倍以上五倍以下的罚款;没有违法所得或者违法所得不足三十万元的,处以三十万元以上三百万元以下的罚款。单位操纵证券市场的,还应当对直接负责的主管人员和其他直接责任人员给予警告,并处以十万元以上六十万元以下的罚款。

持股百分之五股东减持需公告吗 最新,证监会对于持股百分之五以上股东增减持信息披露的具体要求是什么??

这种情况是必须公告的,根据规定:出售方的信息披露义务包括:减持比例达到5%的,应当在三个交易日内公告,并在公告后的二日内不得再行买卖;5%以上大股东因减持股份导致其持股比例低于5%的,应当在二个交易日内公告;公司控股股东因减持股份导致公司控股股东或实际控制人变更的,应当公告权益变动报告书;已实施股改公司的股票,持股5%以上股东每增减1%时必须公告。

根据《证券法》的规定,投资者持有一个上市公司已发行的股份的百分之五后,通过证券交易所的证券交易,其所持该上市公司已发行的股份比例每增加或者减少百分之五,应当依照规定进行报告和公告。首先,这里的“持股”包括直接持有和间接持有。间接持有包括以亲属名义或者以合伙的名义的购买的股票的持有和两个有控股关系的投资者合计持有。

1、公告时间。投资者持有一个上市公司已发行的股份的百分之五后,通过证券交易所的交易,其所持该上市公司已发行的股份比例每增加或者减少百分之五时起三日内,向国务院证券监督管理机构、证券交易所作出书面报告,通知该上市公司,并予以公告。

2、禁止行为。在报告期限内和作出报告、公告后二日内,不得再行买卖该上市公司的股票。这里的“二日”为公告后二日,因此,在自公告之日起五日内都不得从事该上市公司股票的买卖。

出售方的信息披露义务有哪些

出售方的信息披露义务包括:减持比例达到5%的,应当在三个交易日内公告,并在公告后的二日内不得再行买卖;5%以上大股东因减持股份导致其持股比例低于5%的,应当在二个交易日内公告;公司控股股东因减持股份导致公司控股股东或实际控制人变更的,应当公告权益变动报告书;已实施股改公司的股票,持股5%以上股东每增减1%时必须公告。

购买方的信息披露义务包括

持有上市公司已发行股份达到5%的,应当在三个交易日内公告(权益变动报告书)且不得再行买卖该公司股票;持有上市公司已发行股份5%后,每增减5%,应当在三个交易日内公告,并在公告后的二日内不得再行买卖;通过证券交易所的证券交易,持有上市公司已发行股份30%时,继续增持的,应当进行要约收购,并应当编制要约收购报告书,并就要约收购报告书摘要作提示性公告。中国证监会在15日内无异议的,收购人可以公告要约收购报告书。对符合规定条件的收购人,也可以向中国证监会申请要约豁免。

持股5%以上股东减持规定

售方的信息披露义务包括:减持比例达到5%的,应当在三个交易日内公告,并在公告后的二日内不得再行买卖;5%以上大股东因减持股份导致其持股比例低于5%的,应当在二个交易日内公告;公司控股股东因减持股份导致公司控股股东或实际控制人变更的,应当公告权益变动报告书;已实施股改公司的股票,持股5%以上股东每增减1%时必须公告。

购买方的信息披露义务包括:持有上市公司已发行股份达到5%的,应当在三个交易日内公告(权益变动报告书)且不得再行买卖该公司股票;持有上市公司已发行股份5%后,每增减5%,应当在三个交易日内公告,并在公告后的二日内不得再行买卖;通过证券交易所的证券交易,持有上市公司已发行股份30%时,继续增持的,应当进行要约收购,并应当编制要约收购报告书,并就要约收购报告书摘要作提示性公告。中国证监会在15日内无异议的,收购人可以公告要约收购报告书。对符合规定条件的收购人,也可以向中国证监会申请要约豁免。

【拓展资料】

大股东减持采取协议转让方式,减持后不再具有大股东身份的,出让方、受让方应当在6个月内共同遵守任意连续90日集中竞价交易减持股份数量合计不得超过公司股份总数1%的规定,即共享该1%的减持额度,并分别履行相应的信息披露义务;受让人持股达5%以上或为控股股东或者为董监高的,还应当遵守《细则》关于大股东减持、董监高减持的规定。

1、持股5%以上的股东(统称大股东),在二级市场减持股份每三个月只能减持1%,一年最大减持4%;(清仓式减持已经不可能发生了)

2、持有首次发行(IPO)的股份的原始股东(持股1%以上),在二级市场减持股份每三个月只能减持1%比例,一年最大减持4%;(除了大股东受限制之外,连持股1%以上的原始股东减持也受到同等约束)

3、定增方式取得的股份,在二级市场减持股份每三个月只能减持1%,一年最大减持4%;(定增解禁后不像以前那样可以清仓式减持了,定增方式会受到严重影响)

4、股权质押后由于股价大幅下跌被迫强行平仓的,也只能在二级市场减持股份每三个月只能减持1%,一年最大减持4%;(以前发生大股东质押跌破止损线被强平导致几个跌停的漏洞被堵上了,同意接受质押的机构的风险大幅增加)

5、持股5%以上股东和高管减持受到交易所的减持时间区间和减持价格区间的限制(交易所新规细则还没出),并提前15天预披露;(明确了减持的时间区间和价格区间,不会无序减持了)

6、大宗交易或过桥减持的受让方受到交易所关于减持数量和持有时间的新约束(该规定尚未公布,变相减持逃避监管的漏洞被堵上)

7、授权交易所在股市大幅下跌时,采取临时限制减持的措施;(股灾时可以紧急叫停大股东及高管的减持行为)

8、上述关于在二级市场减持股份每三个月只能减持1%,一年最大减持4%的规定已经起到很大的减持约束,基本堵住了大规模减持的漏洞了,对二级市场的长期发展有重大影响,是最近几年股市最具实质性的改革措施。(比较遗憾的是这次减持新规未能采纳大股东亏损不得减持等业绩或分红约束)

信披违规致股票增持行为无效?真假?

本文由北京君众律师事务所创始合伙人、主任律师张明君原创。

近日,一则宝能系持股万科被判行为无效的新闻引发媒体和网友的大量转载,面对万宝之争止戈的消息,不少人“热切”地留言发表自己对这场战役结果的见解,一时间老话题重登舞台又火了一把。

图片来源于网络

图片来源于网络

尴尬的是,看似热闹的背后不过是一场乌龙,宝万之争仍在继续,这场闹剧的源头不过是对法院裁判文书的误读。而宝能系是否会因为信息披露违规而被判增持万科股票的行为无效,违反收购上市公司股票的信息披露义务将导致何种后果,笔者将结合类似案例做出个人解读。

其实,事情的经过是这样的

图片来源于网络

图片来源于网络

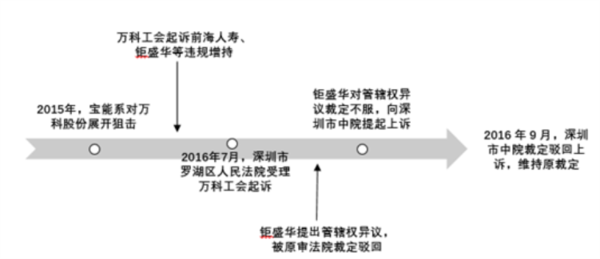

2015年,宝能系全方位展开对万科股份的狙击,1月,宝能集团控股的前海人寿开始在二级市场买入万科股份;7月,前海人寿耗资79.45亿买入万科股份5.53亿股,持股比例达到5%,开始举牌。

7月底时,宝能系旗下另一公司钜盛华主力买入万科股份,宝能系增持5%,持股达10%,成为万科第二大股东。

8月底,宝能集团再次举牌购买万科5.04%的股份,此时15.04%的持股比例将宝能送上万科第一大股东之位。

9月华润加持赶超宝能,但宝能接下来在A股和H股市场上的一系列买入操作,使其在2015年12月时持股比例超过20%,取得了不可撼动的第一大股东地位。

面对这次“野蛮人”的入侵,万科企业股份有限公司工会委员会(万科工会)选择起诉维权。

2016年,万科工会以钜盛华、前海人寿,以及宝能系增持资金所涉及的资管计划通道方南方资本、泰信基金、西部利德五家公司为被告,向深圳市罗湖区人民法院提起诉讼,以五被告股票交易过程中违反信息披露义务为由,请求确认五被告增持万科股份的行为无效。7月4日,罗湖区法院正式受理此案。

图片来源于网络

图片来源于网络

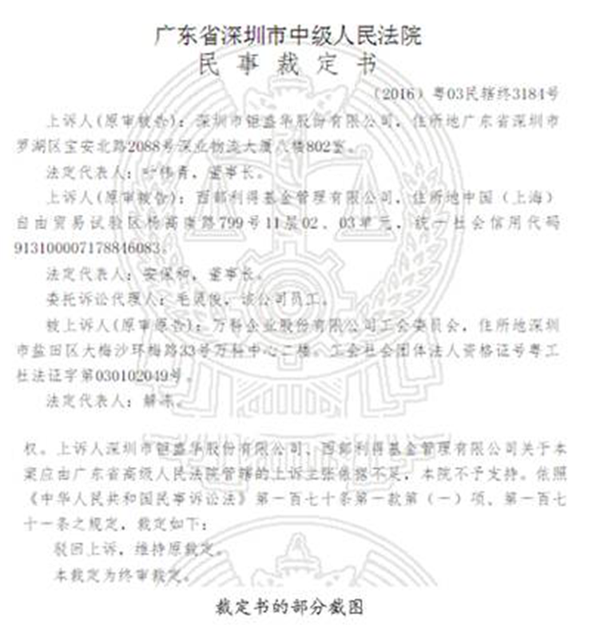

被告钜盛华和西部利德认为该案涉及标的金额数百亿,同时案情复杂,社会影响力大,超出罗湖法院级别管辖范围,提出管辖权异议,而该异议被深圳市罗湖区人民法院做出的(2016)粤0303民初12430号民事裁定驳回。两被告对裁定不服,上诉至深圳市中级人民法院。

2016年9月,深圳中院做出驳回上诉,维持原裁定的终审裁定,确定了罗湖区法院的审理权。这一裁定于2016年11月公告,不知为何却在近日被媒体“翻炒”为实体判决,导致了假新闻事件的发生。至此,万科工会起诉钜盛华等损害股东利益纠纷案尚未审结,宝万之争仍无定论。

图片来源于网络

图片来源于网络

图片来源于网络

图片来源于网络

图片来源于网络

图片来源于网络

根据万科工会的起诉,宝能被指增持违规的原因是其在首次(2015年7月10日)持有万科股份达到5%,以及后续(7月24日和8月26日)两次增持再次达5%比例时,均未履行向证券监督管理机构书面报告的义务,违反了《证券法》第86条和《上市公司收购管理办法》(简称《收购办法》)第13条的规定。

另外,2015年11月底,钜盛华、前海人寿成为万科第一大股东时,未按《收购办法》17条的规定,编制详式权益变动报告,也未聘请财务顾问出具核查意见。12月初宝能系披露《详式权益变动报告》,但其中存在重大遗漏,并被深交所出具关注函,要求作出补充。

图片来源于网络

图片来源于网络

在证券市场中,大宗持股时的信息披露制度能防止操纵市场、恶意收购等损害股票投资者利益、扰乱资本市场秩序的违法行为的发生,同时帮助投资者了解上市公司股权的重大结构变动,以做出相应市场投资行为。

由此,我国《证券法》第86条和《收购办法》第13条做出相应规定,投资者通过证券交易所交易持有某上市公司股份达到5%时,需要在3日内编制《权益变动报告书》,提交证监会及证券交易所,并通知该上市公司予以公告。持股比例首次达到5%之后,前述投资者每增持或减持该上市公司股票达到其总发行股份5%时,都要进行报告和公告。

进一步,《收购办法》17条规定了当投资者持股总数超过20%未至30%时,需要编制更加详尽的权益变动报告;当投资者增持成为上市公司第一大股东时,需聘请财务顾问对其报告书所披露的内容出具核查意见。原告万科工会正是依据上述条款要求法院判定宝能系增持违规。

图片来源于网络

图片来源于网络

此案中,万科工会诉请判定宝能首次举牌后的增持行为因违反信息披露义务而无效,因而不得就万科股票行使表决权、提案权、提议召开股东大会等权利。依据相关法律条文,结合以往的司法实践以及证券交易的相关特性,笔者认为这一诉求无法得到法院的认同。

图片来源于网络

图片来源于网络

首先,在相关的法律法规中,收购股票时违反信披义务的法律后果主要是行政处罚和民事赔偿。《证券法》第193条规定,对于信披义务人未按照规定披露相关信息的,处30万元以上60万元以下罚款。

同时,《证券法》120条规定:“按照依法制定的交易规则进行的交易,不得改变其交易结果。对交易中违规交易者应负的民事责任不得免除;在违规交易中所获利益,依照有关规定处理”,“不得改变交易结果”意味着股票交易行为是不可逆的,也就不可能被认定为无效民事行为,因为行为无效的法律后果是恢复原状。

另外,证券交易的涉众性和复杂性要求交易机制、规则保持稳定,否则将引发股市恐慌,证券市场的混乱同样影响着社会经济运行。

图片来源于网络

图片来源于网络

对于股东权利的限制,我国《证券法》第213条规定,收购人未按照本法规定履行上市公司收购的公告、发出收购要约等义务的,在改正前不得就收购股票行使表决权。理论和实务中,“收购人”含义的认定颇受争议。“收购人”是否必须带有收购目的?还是仅从客观上持股比例超过5%就可认定为“收购人”?

类似的司法案例有*ST新梅原股东诉开南系的举牌信披违规,要求判令开南系不享有股东权利,被上海一中院驳回。

综上,宝能在二级市场的增持行为是完全有效的,涉及到的信披违规,则可能会引发相关行政处罚。有关宝能股东权利的限制,先前“*ST新梅”案生效判决的压力,对于万科诉求的实现是个障碍。

张明君律师,北京君众律师事务所创始合伙人,为多家大型企业、金融投资公司、资产管理公司、影视公司及艺人提供法律服务。