中信证券股份有限公司 2023 前三季度的营收表现如何?

中信证券怎么样

1、中信证券是一家从事证券代理买卖、证券的代保管等业务的综合类证券公司,成立于1995年10月25日,总部位于北京。

2、2003年公司在上海证券交易所挂牌上市交易;2011年公司在香港联合交易所挂牌上市交易。主要经营证券经纪、证券投资咨询、证券投资基金代销等业务。

3、2021年10月28日,中信证券披露2021年第三季度报告:报告期内,归属于母公司股东的净利润为54.47亿元,同比增长45.84%。前三季度归属于母公司股东的净利润为176.45亿元,同比增长39.37%。

拓展资料:

企业业绩:

1、2020年3月19日,中信证券披露了2019年年报。2019年中信证券实现营业收入431.40亿元,同比增15.90%;归属于母公司股东的净利润122.29亿元,同比增30.23%。各项业务方面,证券投资业务实现营收122.41亿元,在营业收入中占比最高;证券承销业务营收同比增54.52%,在各项业务中增幅最大。

2、2020年4月,中信证券披露,2020年一季度实现营收128.52亿元,同比增长22.14%;实现净利润40.76亿元,同比下降4.28%。

3、2020年10月29日,中信证券披露2020年三季报,中信证券前三季度实现营业总收入419.95亿元,同比增长28.13%;实现归属于母公司股东的净利润126.61亿元,同比增长20.32%。

4、2021年4月28日晚,中信证券披露一季报,公司2021年一季度营业收入163.97亿元,同比增长27.58%;净利润51.65亿元,同比增长26.73%。基本每股收益0.40元。

5、2021年8月19日,中信证券披露了2021年半年度报告。财务数据显示,该公司上半年度实现营业收入为377.21亿元,同比增长41.05%;实现归属于母公司的净利润为121.98亿元,同比增长36.66%。

6、2021年10月28日,中信证券披露2021年第三季度报告:报告期内,归属于母公司股东的净利润为54.47亿元,同比增长45.84%。前三季度归属于母公司股东的净利润为176.45亿元,同比增长39.37%。

证券龙头股是哪一个

证券是多种经济权益凭证的统称,也指专门的种类产品,是用来证明券票持有人享有的某种特定权益的法律凭证。对于一些投资者而言,证券龙头股是会比较关注的。那么,证券龙头股是哪一个呢?下面我们一起来简单的了解一下吧。

一、中信证券。中信证券主要从事证券承销和上市推荐证券自营买卖资产管理和证券代理买卖等业务。三季度公司实现营收41,994,620,928.37元,同比增长28.13%;归属于上市公司股东的净利润12,660,811,986.98元,同比增长20.32%。

二、东方财富。2020年1-9月实现营收5,945,743,726.82元,同比增长92%;归属于上市公司股东的净利润3,397,930,965.42元,同比增长超过143%。其中第三季度盈利1,589,424,307.22元,比上年同期增长逾203%。

中国证券行业发展阶段,行业规模和行业前景?

——2023年中国证券行业市场现状及发展趋势分析 预计2028年证券行业营收将达6667亿元【组图】

行业主要上市公司:中信证券(600030);华泰证券(601688);中信建投(601066)等

本文核心数据:证券行业营收;证券行业净利润;国内证券公司资产规模等

2022年国内证券公司营收下滑

证券是各类财产所有权或债权凭证的通称,是用来证明证券持有人有权依票面所载内容,取得相关权益的凭证。由于证券市场的周期性,2011-2022年国内证券公司营业收入波动较大,2015年为近十年顶点,营收达5751.55亿元。

2022年前三季度国内证券公司营业总收入为3042.42亿元,同比下降16.95%,主要系受到新冠疫情升级以及证券市场遇冷的影响。

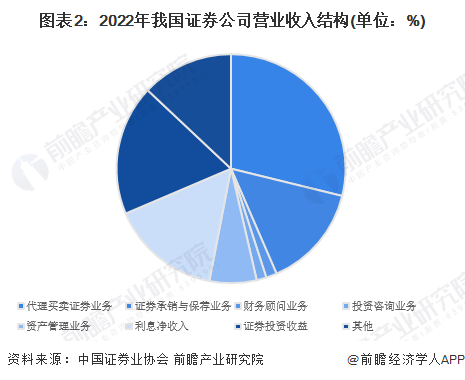

代理买卖证券业务和证券投资收益收入占比大

从业务收入构成来看,证券行业收入结构中,代理买卖证券业务(含席位租赁)和证券投资收益(含公允价值变动)占比较大,2022年前三季度分别为877.11亿元和560.49亿元,占行业总收入的28.83%和18.42%。

行业净利润呈周期性

由于证券市场的周期性特点,2011-2022年我国证券公司的净利润总体上呈波动状态。2011-2015国内证券公司净利润呈上升趋势,2016-2018呈现下降,2019-2021年又呈现上升趋势。2022年前三季度国内证券公司净利润为1167.63亿元,同比下降18.89%,主要系受到国内证券市场遇冷的影响。

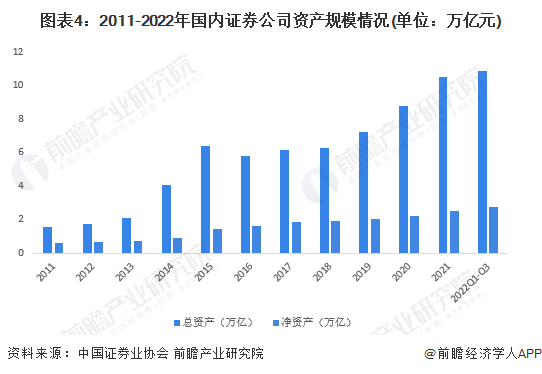

资产规模呈上升趋势

从证券行业总资产和净资产的变化情况来看,2011-2022年,中国证券公司总资产和净资产规模整体呈现上升趋势。2022年三季度末,全国140家证券公司总资产为10.88万亿元,净资产为2.76万亿元,同比均有小幅上升。

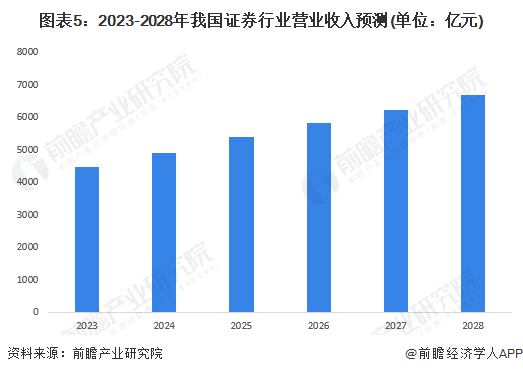

预计2028年证券行业营收将达6667亿元

随着我国经济逐步复苏、美联储加息周期进入尾声以及地缘冲突的缓和,前瞻预计我国证券业营业收入规模在未来几年将持续增长,到2028年,我国证券市场规模有望达6667亿元。

更多本行业研究分析详见前瞻产业研究院《中国证券行业发展状况调研与投资战略规划分析报告》。

中信证券:锂价指引继续向上产能扩张进度不及预期

中信证券研报认为,得益于下游需求持续旺盛,2022年三季度南美盐湖锂企业的产品售价高位运行,经营业绩持续增长。南美盐湖新建项目进度不及预期,锂价高位运行的时间或超出预期。海外锂资源开发难度加大,本土锂资源的重要性不断提升。建议关注布局南美盐湖资源的企业和拥有国内锂资源布局的企业。

以下为研报原文:

_22Q3锂价高位运行,南美盐湖提锂企业盈利持续增长。

2022Q3南美主要盐湖提锂企业锂业务收入同比大幅增长,Albemarle、SQM、Livent和Allkem营收分别同比增长318%、1161%、123%和512%,环比分别增长68%、26%、6%和6%。其中SQM和Allkem锂产品销量同比分别增长89%和42%,环比增长22%和8%;产品售价分别同比上涨567%和363%,环比上涨4%和5%。受益于下游需求保持强劲,多家盐湖提锂维持乐观的锂价和业绩指引。

_受多种因素扰动,南美新建盐湖提锂项目进度不及预期。

Cauchari-Olaroz盐湖项目、Olaroz盐湖二期、Argosy的Rincon项目和SDLA盐湖项目原定于2022年投产,受到多种因素干扰,以上项目的投产时间均有不同程度的推迟,涉及产能合计为7.7万吨/年。2023年是南美盐湖提锂产能集中释放的年份,已见规划的总产能增量达到17.5万吨,但整体建设进度缓慢,实际供应增长有限。

_全球锂产能增长或不及预期,锂价预计保持高位运行。

在本轮锂价上涨周期中,全球锂电产业链对锂资源的开发速度加快。但由于资源开发难度大,疫情造成的供应链扰动,通胀加剧导致项目预算超支,叠加地缘政治因素带来的不利影响,多数新建项目的建设进度不及预期,新增供应仍然依赖成熟项目扩产或原有项目复产。考虑到全球锂需求仍然旺盛,预计短期内锂资源供应紧张的局面难以缓和,锂价高位运行的时间或超出预期。

_海外下游厂商加快合作步伐,争夺南美盐湖提锂产能。

IRA法案发布后,多家海外电池企业和车企加快承购海外锂产品的步伐,以此来满足美国削减通胀法案中关于电动汽车税收抵免的相关条款。其中,LGES、SKOn和通用汽车等锂电下游企业相继与SQM、Livent、LakeResources等公司签署锂产品包销协议或战略投资协议,争夺现有及在建的海外盐湖提锂产能。

_海外锂资源开发风险加大,重视国内本土资源开发。

2022年以来,全球锂资源开发环境日趋复杂,先后出现墨西哥、智利等国谋求锂资源“国有化”,南美智利、阿根廷、玻利维亚等国计划成立锂的生产联盟,加拿大要求三家中国公司剥离在加锂矿资产等事件。锂作为新能源产业发展的核心金属资源,其战略价值得到各国的高度关注,中国企业获取和开发海外锂资源的难度不断增加。在此背景下,要实现原料自给,中国企业将更多依赖本土锂资源的开发。

_风险因素:

产能扩张进度不及预期的风险;相关企业海外经营受阻的风险;锂价下跌的风险;锂价过高影响下游需求。

_投资策略:

得益于下游需求持续旺盛,2022年第三季度南美盐湖锂企业的产品售价持续高位运行,企业经营业绩持续增长。受多种因素影响,南美盐湖提锂项目扩产进度低于预期,或造成锂价高位运行的时间超出预期。各国对锂资源重视程度不断提升,IRA法案导致海外锂资源争夺更加激烈,中国企业海外获取资源难度加大,本土锂资源开发的重要性不断提升。