美国银行表示英国利率即将见顶,2025 年前不太可能降息,当地经济形式如何?

经济学!简单的,100分!

1,联储提高利息,一般是用来抑制经济过热的。 产生的后果是信贷紧缩,市场货币供应量减少,物价下降, 这一阶段不只是房子,很多商品都会处于观望期:等待物价下降 2,杠杆率即一个公司资产负债表上的风险与资产之比。杠杆率是一个衡量公司负债风险的指标,从侧面反应出公司的还款能力。一般来说,投行的杠杆率比较高,美林银行的杠杆率在2007年是28倍,摩根士丹利的杠杆率在2007年为33倍。 3,一、全球金融危机的发展历程 本轮全球金融危机肇始于美国次贷危机,而美国次贷危机则源于美国房地产价格泡沫的破灭。在互联网泡沫破灭之后,美联储在很长时期内实施了过于宽松的货币政策,导致美国房地产价格指数在2000年12008金融危机的评析

一、2008年全球金融危机形势简析 ⑴这次全球金融危机的产生主要由于美国的房地产泡沫及金融衍生工具的杠杆造成的,其原因如下: 1、 美联储长期的低利率政策,造成固定资产投资的泡沫及经济的虚假繁荣; 2、 美国衍生工具和信用评级的金融监管不力,致使类似网络泡沫的经济重现,使世界各国深受其累; 3、 美国对次贷危机的危害性估计不足,没能在早期及时纠正和提供必要的***支持,造成现在难以收拾的局面; ⑵美国金融危机的后果: 1、 造成美国及全球实体经济的衰退,很多貌似强大的国家一夜之间就达到了濒临破产的边缘; 2、 此次金融危机的影响深度和广度都较1929年-1933年的经济危机要大,因为现在的全球美国今年经济怎么样

美国今年经济不太好。 美联储前主席格林斯潘日前表示,美联储用持续激进的货币政策来应对通胀问题,“最有可能出现的结果”就是美国将在2023年陷入经济衰退。 针对近期美国部分通胀数据有所回落,格林斯潘指出,这样的回落“太少,也太迟了”。通胀数据的回落“可能是暂时的平静”,而高通胀可能“将再次爆发”。 另外,当地时间1月4日,美联储公布了2022年12月举行的最近一次货币政策会议的会议纪要。纪要显示,美联储官员仍预计将在2023年“继续加息”。格林斯潘指出,美联储持续激进的货币政策,损害了美联储的信誉,且未来“并不能够做出重大政策调整来避免经济衰退的发生”。 美国圣路易斯联邦储备银行近日也发布报告称各大银行纷纷调低定期利率,为什么定期利率再次下调?

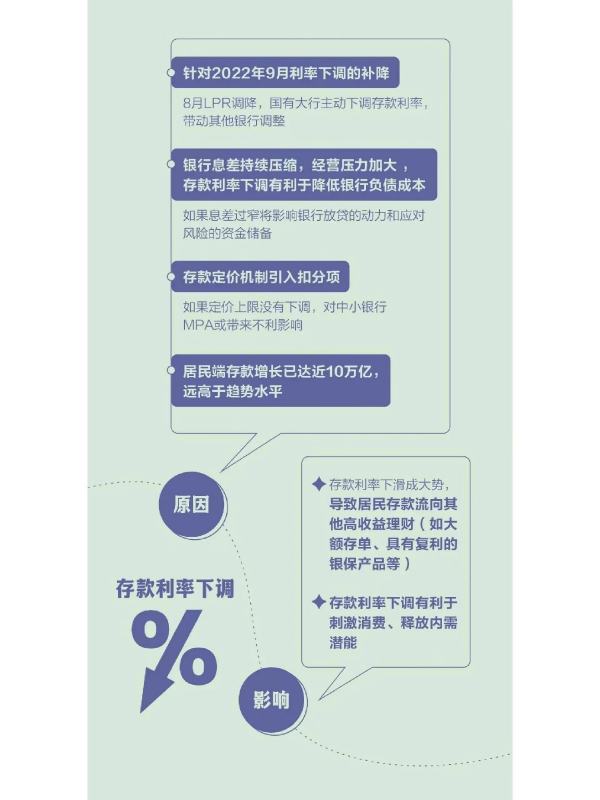

我们都能明确感受到,经济高速发展的阶段早过去了,而且还是一个逆全球化的趋势,外部的环境也很差。

已经没有人提通胀了,反而都在担心通缩。

所以这一次次的降息,主要是为了让经济不陷入通缩,把钱倒逼到实体经济上来。

一、支持实体经济

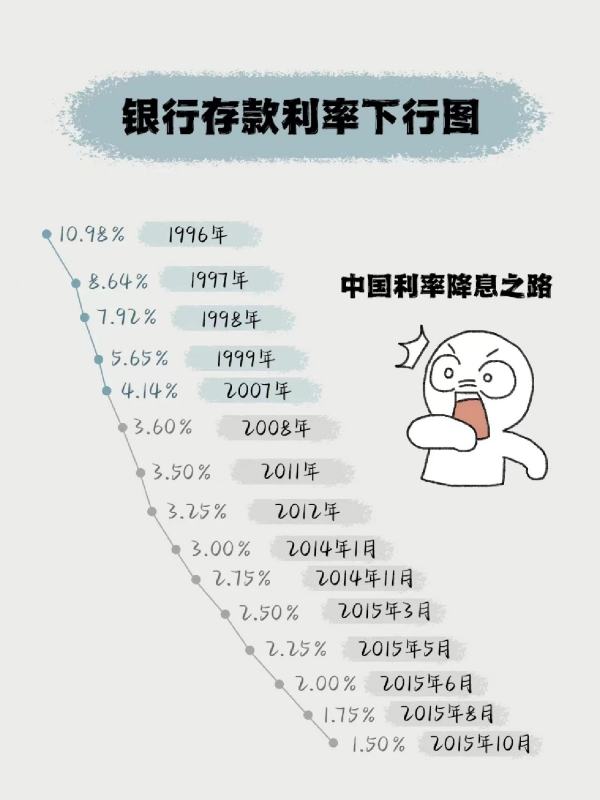

从整个大的趋势来看,随着经济增速的放缓,低利率是必然趋势。因为利率水平高低与经济发展速度密切相关,在全球经济发展放缓的大环境下,各种投资回报也随之降低,带动利率水平的下行。

随着一国经济发展越来越大,蛋糕越做越大,增速就会越来越低,就像开车一样,刚开始加速很快,越到后面加速度会越来越慢,因为速度已经足够高了。经济发展也是这样,GDP越来越大,那么GDP的增速会越来越低。

从前我们是两位数增长,后来变成了8%,今年的目标是5%,这也确实证明了GDP增速会越来越慢。

于是就会带来一个问题,钱越来越来越难赚,有钱的人和有钱的企业越来越不想借钱生产,就像现在一样,很多人去存款而不去借款,甚至要提前还贷。

利率,是银行向老百姓借钱的成本,存款利率降低后,银行能以更低的成本拿到钱,就可以更好地扶持发展中小企业、恢复实体经济。

那么为了刺激经济发展,必须降低贷款利率,借钱生产的成本低了,企业才会有意愿去发展生产。

二、刺激居民消费

作为一个储蓄大国,大家都喜欢存钱,尤其疫情期间,我国的储蓄金额连续三个月突破43万亿元左右,成为全球储蓄金额最多的国家。这对个人没啥大问题,可问题是,都捂着钱包,消费意愿就降低了,作为推动经济增长的三大动力之一,没有足够消费作为支撑,经济发展就会不乐观。

那怎么办呢?降息!

所以许多政策都在说,促消费、促投资,不仅发消费券,也会同通过调整存款利率来调节大家的存款意愿,鼓励大家消费,消费好了整个经济才会上去。

降低存款利率,会让存款意愿下降,把钱取出来用于消费;更重要的是,资金成本降低了,实体企业就能以更低的成本拿到钱,经济就会重新焕发活力。

银行降息后市场上的热钱增加,拉动内需,必然会导致工作岗位增加,所以银行低利息,对于老百姓来说并非坏事。有些发达国家银行存钱的利息大部分时间都非常低,有一些甚至出现负利率,如日本,同样的10万存进银行,一年后只能取出来9万9千9百元,不仅没有利息还要倒给银行钱,这就是负利率。