道达尔公司将投资 7 亿美元开发阿尔及利亚的两个油田,从商业角度如何解读此举?

阿尔及利亚

马建明

阿尔及利亚位于非洲西北部,国土面积238万km2,人口3320万,绝大多数是阿拉伯人。阿尔及利亚国土面积在非洲居第二,仅次于苏丹,经济规模居于第三,仅次于南非和埃及,阿尔及利亚人口大部分居住在北部沿海地区,国土的其余部分被撒哈拉沙漠所覆盖。石油和天然气资源非常丰富,被誉为“北非油库”。石油和天然气工业是阿尔及利亚的经济支柱,油气产品大部分出口,天然气与石油出口收入占国家外汇收入的90%以上。

2006年阿尔及利亚国内生产总值约为1050亿美元,人均GDP 3443 美元,经济增长率5.2%,外汇储备777.8亿美元,外债50亿美元,进出口总额738亿美元,得益于稳定的政局、稳定的石油出口和良好的金融状况,阿尔及利亚经济仍保持了较高的增长势头。

一、储量和资源

阿尔及利亚主要矿产为石油和天然气,其他矿产还有煤炭、铁矿、铅矿、锌矿、金矿、汞矿、钨矿、锡矿、铀矿、稀土金属、磷酸盐、盐矿、重晶石、大理石、金刚石、宝玉石等30多种矿产。主要矿产储量见表1。

表1 阿尔及利亚主要矿产储量与储量基础

资料来源:①Mineral Commodity Summaries,2007;

②BP Statistical Review of World Energy,2005;

③Mineral Yearbook,2005。

石油、天然气

截至2005年底,剩余探明石油储量为15.55亿t,天然气储量为45450.20亿m3。目前已知全国共有180多个油气田,主要分布在阿尔及利亚东部和东北部的含油气盆地中。

阿尔及利亚含油气盆地很多,例如:北部的谢利夫盆地和君士坦丁东南部盆地、西北部的大高原盆地、西部的廷杜夫盆地、中部的哈西霍默盆地、中南部的雷甘盆地和阿赫内特盆地、东部和东北部的伊利兹盆地和三叠纪盆地。伊利兹盆地和三叠纪盆地是最主要的油气聚集区。伊利兹盆地位于阿尔及利亚东部与利比亚交界地区,境内面积约11万km2。寒武纪、石炭纪地层厚3000 m以上。盆地的主要生油层是志留系的笔石页岩,中、上泥盆统的黑色页岩也可能生油,油气田主要为南北向的平缓构造圈闭。

煤炭

主要集中于西部边界处的贝萨尔盆地,产在晚石炭世沉积层中,储量不大。煤灰分8%~20%,挥发物20%~35%,硫2%~3.5%。

铁矿

铁矿资源主要分布于北部和西南部。在阿尔及利亚西南廷多夫Tindouf台向斜谷内发现了最大的泥盆纪鲕状沉积铁矿(贾拉杰比利特Gara Djebilet铁矿和迈舍里阿布拉齐兹Mecheri Abdelaziz铁矿),总储量42亿t,含铁57%。在阿尔及利亚北部的礁灰岩中探明了接触变质型铁矿(分布在温扎Ouenza地区、布哈里堡Boukhadra地区和哈尼尼-塞蒂夫山Djebel Hanini-Setif地区),总储量超过7000万t,铁含量为60%。

锰矿

锰储量不大,乌艾德盖塔拉矿床属火山热液型,产在贝萨尔省,总储量150万t,锰的含量为40%~50%。

铅锌矿

铅、锌总储量居非洲第二位,主要分布在阿尔及利亚北部。矿床为层状、脉状(远成热液型)、透镜状脉状(热液型)多金属矿床。层状矿床产在侏罗纪(埃尔阿别德、杰格连矿床)和白垩纪(柯尔杰特约瑟失、麦斯卢拉、伊什木里山矿床)碳酸盐沉积层。脉状矿床产在白垩纪砂质粘土质岩层中(格卢马、萨卡莫齐矿床),与三叠纪蒸发岩的底辟褶皱共生。铜储量不大,主要分布于阿尔及利亚的东南部。阿尔及利亚探明铅锌矿石储量150万t,其最大的瓦迪阿米祖尔Oued Amizour铅锌矿平均含锌11.0%,含铅3.2%,厚度48 m。

铜矿

含铜多金属矿床属火山成因和深成热液型。矿床产在白垩纪-新第三纪的岩层中,与中新统火山岩(如布苏发、乌艾德艾尔柯比里矿床)、花岗岩有关(如布杜卡、阿沙伊什、艾因巴尔巴尔、柯夫乌姆杰布尔矿床)。含铜砂岩矿点见于白垩纪和三叠纪(阿特拉斯的西部艾因谢夫拉、萨拉列基)、前寒武纪(乌加尔特区的本塔因)和文德期(罕克)的沉积层中。

汞矿

汞总储量居非洲第一位,主要矿床产在东北部的安纳巴区的白垩纪陆源碎屑岩中和前寒武纪的片岩中。格尼萨矿床金属储量4500t,矿石含汞1.16%;穆拉什马矿床金属储量7700t,矿床含汞3.9%;伊什马因汞矿床已采完。

锑矿

锑储量居非洲第二位。矿床主要产在阿尔及利亚的北部地区。哈马姆努贝尔斯矿床属超低温型矿床。

钨矿

钨储量居非洲第一位。主要分布于东南部的阿哈加尔地区,主要矿床有纳赫达(拉乌尼)、廷阿姆洛、艾尔卡卢萨、巴什尔、提夫塔祖宁等。这些矿床为石英锡石脉状矿床。在阿尔及利亚的北部还有别列舍塔矽卡岩白钨矿矿床。

金矿

金集中产于阿尔及利亚南部霍加尔Hoggar地区。其中,季列赫Tirek金矿距塔曼拉塞特Tamanrasset市400km,探明地质储量73万t,金平均品位18g/t。阿米斯米萨Amessmessa金矿位于塔曼拉塞特市以西460km,探明地质储量338万t,金平均品位18g/t。提里林-汗纳Tiririne-Hanane金矿位于塔曼拉塞特Tamanrasset市以东450km,探明地质储量48.1万t,金平均品位17g/t。阿比圭 Abegui 金矿为网脉状金矿,探明地质储量280.7万t,金平均品位3.59g/t。

阿尔及利亚金矿储量有100t,总资源量有200t。

磷酸盐

磷酸盐分布在阿尔及利亚北部翁克山Djebel Onk磷酸盐盆地,储量20亿t,居非洲第五位。磷块岩一般为粒状,产在晚白垩世古近纪的粘土碳酸盐岩沉积层中,最大的矿床是杰贝勒翁格,其次是艾尔库伊夫、木扎伊塔矿床。

重晶石

储量居非洲第二位。在阿尔及利亚北部发现的矿床有:木扎布脉状矿床,储量215万t,BaSO4含量90%,阿芬苏、布马尼、瓦尔谢尼斯和西提堪贝尔矿床。在贝萨尔区分布着布卡伊斯、阿巴德拉重晶石脉田。

金刚石

阿尔及利亚拉甘Reggane地区正在进行金刚石勘查,发现了一座金刚石砂矿,勘查工作主要目的是在西非地块找到原生金刚石矿。

饰面石材

饰面石材主要分布在奥兰 Oran省瓦迪马达赫 Oued Madakh蛇纹岩矿、艾因泰穆普特Aïn Témouchent地区哈西夏拉Hassi Ghala石灰华和石灰岩矿、克莱夫Chlef地区的泰内斯Ténès石灰岩矿、艾因泰穆普特Aïn Témouchent地区的门杰尔Dhar El Mendjel黑石灰石矿、泰贝萨Tébessa地区的代尔山 Djebel Dyr虫状石灰石和燧石矿、代夫山Djebel Def黑石灰石矿、盖尔达 Ghardaïa省、瓦尔格拉 Ouargla省和别恰 Béchar省的石膏花和硅化木矿。这些饰面石材矿颜色多样、质地均匀、色泽光亮、交通便利、易于露天开采。

宝玉石

包括绿宝石、刚玉、黄玉、锆石、绿宝石、石英晶体、蓝晶石、萤石、玛瑙和玉髓。

膨润土

分布在阿尔及利亚西部第三纪的火山盆地玛格丽亚 Maghnia 地区和穆斯特加奈姆Mostaganem地区,该地区毗邻港口、公路和铁路,交通便利。

盐矿

阿尔及利亚盐矿资源很丰富,岩盐资源有10亿t,湖盐资源有15亿t,主要分布在阿尔及利亚东南部的盐湖中。阿尔及利亚盐矿资源还有较大远景,可供大量出口。

其他矿产还有高岭土、硅藻土、白云岩、长石、萤石、锡矿、铀矿、铌、钽、铷、石膏、珍珠岩和滑石等。

二、矿业

阿尔及利亚是非洲地区重要的矿业大国,石油、天然气生产占有极其重要的地位,占阿尔及利亚政府收入的76%,占阿尔及利亚国内生产总值的超过30%,此外,氨水、粘土、水泥、金矿、氦、铁矿石、甲醇、磷酸盐、钠盐、钢铁、锌等也有一定的产量(表2)。

表2 阿尔及利亚主要矿产品产量

资料来源:①Mining Annual Review,2004;

②Mineral Yearbook,2005;

③http://www.mem-algeria.org/statistics/index.htm。

2000年以来注册登记了1995个矿权,320个正在研究;已授予经营747个矿点,其中370个正在勘探。矿点勘探开发权的授予使政府收入达32亿第纳尔。另外,2006年登记的矿权数量比2005年增长了18%。

目前,阿国有矿业加工厂674家,国有占29%;其中有骨料生产厂68家、水泥生产厂15家、粘土矿厂94家、天然采沙厂63家、石膏生产厂39家、大理石加工厂12家、石料加工厂5家、盐厂14家及采沙厂15家。

石油天然气

阿尔及利亚的石油产量在世界占有重要地位。主要油田有:哈西梅萨乌德、哈乌德贝尔卡努伊、艾尔哈西、哈西艾尔阿格列布、古尔德艾尔巴盖里区。

阿尔及利亚国家石油天然气公司(SONATRACH)目前在世界同行业列第十一位,是地中海地区第一大石油公司。该公司为世界液化石油气和液化天然气第二大供应商,天然气的第三大供应商。2005年阿尔及利亚原油和凝析油产量7711万 t,天然气1517.8亿m3,液化石油气860万t。阿尔及利亚原油加工能力为每年2250万t。2005年阿尔及利亚国家石油天然气公司共生产各类油气制品17849.4万t油当量,阿尔及利亚的经济主要依赖石油天然气工业。

铁矿石

铁矿石近年产量也在逐年减少,2005年产量为157.9万t。主要矿山有旺扎、布哈德拉、汗盖特和贝尼萨夫等,其中旺扎矿最大,为大型露采矿山,年生产能力为360万t,矿石品位在53%~60%之间。矿石主要供给安纳巴附近的艾尔哈贾尔钢厂。

铝

迪拜铝业公司(Dubai Aluminium Co.Ltd.)计划在阿尔及利亚吉杰勒Jijel地区的贝拉拉Bellara工业园区建设一座年产60万t的铝厂,所生产的铝大部分供出口。

金

阿尔及利亚黄金生产主要分布在南部地区的阿米斯米萨 Amesmessa 金矿、季列赫Tirek金矿和济塔Zita金矿,共采出矿石65718t,平均品位11.35g/t。2005年阿尔及利亚阿米斯米萨金矿完成了年处理30万t矿石选矿厂的可行性研究。

2005年,加拿大撒哈拉资源公司(Sahara Resources Inc.)获得提姆加温Timgaouine金矿的矿权,该金矿位于阿尔及利亚塔曼拉赛特Tamanrasset地区西南170km。

磷酸盐

磷酸盐主要产于阿尔及利亚东北边城安纳巴以南330km的杰贝勒翁格矿山。该矿山规模大,磷矿赋存层位稳定,近似水平产状产出,埋藏浅,矿石品位高,平均为40%,易采、易选。近年来磷酸盐产量逐年下降,2005年继续下降,产量仅为87.8万t。

重晶石

重晶石产量不大,2005年产量为52813 t。生产主要集中在艾因穆蒙、西济堪贝尔、麦尔卡矿山。

水泥

2005年阿尔及利亚水泥产量达到了1280万t,主要生产公司包括阿尔及利亚水泥公司(Algerian Cement Co.),该公司正在扩建水泥年生产能力到250万t,新建年生产能力55万t的白水泥生产线,所生产的白水泥大部分供出口。

三、对外贸易

由于国际市场石油和天然气价格的连续大幅上涨,导致了阿尔及利亚出口额的大幅增长。2005年阿尔及利亚出口总额488亿美元,其中石油天然气出口额456亿美元,石油天然气出口额占阿尔及利亚出口总额的93.4%,石油天然气占有绝对重要的地位。

阿尔及利亚出口均是通过8个主要港口或天然气管道进行的。2005年出口原油和凝析油价值256亿美元,管道天然气73亿美元,液化天然气54亿美元,石油冶炼产品40亿美元,石油液化气33亿美元。2005年阿尔及利亚原油出口额比2004年增长了47%,原油出口量46700万桶,比2004年增长7%。其他一些重要矿产品包括磷酸盐2080万美元,甲醇2030万美元,钠盐1200万美元等。

阿尔及利亚原油出口的90%输往西欧。欧盟国家是阿尔及利亚天然气出口的第一大市场,其年进口量占阿尔及利亚天然气出口量的90%。阿尔及利亚与俄罗斯、挪威是欧洲三大天然气的供应国。阿尔及利亚政府计划到2005年使天然气的年产量达到1500亿m3,出口达到850亿m3。为此,政府计划大规模投资,一方面为了增强天然气运输和分配网络的能力;另一方面为巩固出口的基础设施。石油天然气出口是阿尔及利亚的主要外汇来源。

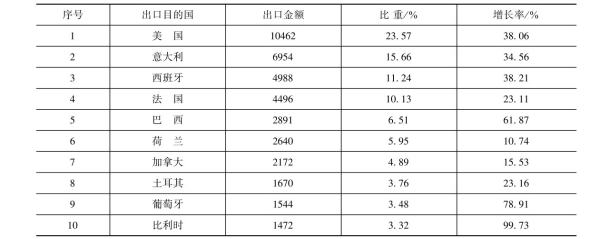

表3 2005年阿尔及利亚主要出口目的国与出口额 单位:百万美元

资料来源:中华人民共和国驻阿尔及利亚民主人民共和国大使馆经济商务参赞处。

http://dz.mofcom.gov.cn/aarticle/ztdy/200605/20060502289851.html。

从分地区看,欧盟是阿尔及利亚最大的贸易伙伴。2005年,阿欧贸易总额为352.5亿美元,占阿对外贸易总额的54.7%。阿从欧盟进口110.7亿美元;向欧盟出口241.8亿美元。

经济发展合作组织(除欧盟国家外)与阿尔及利亚的贸易总额位居欧盟之后。2005年,阿与经济发展合作组织成员国实现贸易额182.7亿美元。其中,阿从经济发展合作组织国家进口34.7亿美元,向上述国家出口148亿美元。

阿尔及利亚与亚洲、南美洲、大洋洲、非洲等世界其他地区的贸易比重较小,2005年与上述地区总贸易额为109亿美元。

表4 2005年阿尔及利亚主要进口来源国与进口额 单位:百万美元

资料来源:中华人民共和国驻阿尔及利亚民主人民共和国大使馆经济商务参赞处。

http://dz.mofcom.gov.cn/aarticle/ztdy/200605/20060502289851.html。

从分国家看,美国、法国、意大利分别为阿尔及利亚第一、二、三大贸易合作伙伴。出口方面,美国是阿尔及利亚的最大出口目的地国,阿全年向美出口产品104.6亿美元;其次为意大利69.5亿美元,西班牙49.8亿美元,法国44.9亿美元,巴西28.9亿美元,荷兰26.4亿美元,加拿大21.7亿美元。阿对上述七国的出口额约占阿总出口额的78%。进口方面,法国是阿尔及利亚的最大进口来源国,达44.3亿美元,其次为意大利15亿美元,美国13.3亿美元,中国12.9亿美元,德国12.3亿美元,西班牙9.5亿美元。阿自上述六国进口金额约占阿总进口额的54%。2005年,中国超越德国,成为阿尔及利亚第四大进口来源国。

四、矿业政策

阿尔及利亚于1993年出台了投资法,鼓励私人投资并赋予许多优惠政策,对外国投资者实行国民待遇,积极吸引外资。投资法案规定:除国家限定的战略部门外,实行自由投资的政策;外资企业和本国企业缴纳相同的所得税,税率一律为42%,但对符合阿尔及利亚国家经济发展计划的优先项目前3年实行免税,第四年、第五年分别减缴50%和25%;外资企业5年免缴土地税。目前该投资法不断得到完善,落实情况良好。

石油天然气工业是阿尔及利亚最重要的产业,根据阿尔及利亚碳化氢法,对在阿尔及利亚从事石油天然气勘探、开发、炼化的阿国家石油天然气公司(SONATRACH)以及外国石油公司,阿尔及利亚政府征收85%的公司利润税,根据实施区域不同此税率可降低至75%或65%;对在阿从事石油天然气管道运输、天然气液化、石油与天然气分离的阿尔及利亚国家石油天然气公司和外国石油公司征收38%的公司利润税,免征上述公司的职业行为税以及增值税。

目前,在阿尔及利亚的投资国主要包括埃及、美国、法国、西班牙、意大利、德国以及沙特阿拉伯和约旦等部分西亚国家。在石油天然气开发方面,1986年,阿尔及利亚首次允许外国资本涉足石油天然气领域,迄今,阿尔及利亚先后同美国、英国、法国、意大利、西班牙、日本、中国等近20个国家签署了50余项合作协定,近50余家国际石油公司来阿尔及利亚参与阿石油天然气勘探开发。迄今阿油气领域吸引的外来投资金额累计已逾100亿美元。在众多公司中,美国石油公司投资居首位,投资逾50亿美元,占35%,其后依次为意大利、澳大利亚、英国、加拿大、法国、西班牙和中国。

阿尔及利亚实行有管制的浮动汇率制,中央银行掌控着所有的外汇资源。

作为世界上最大的出口信贷担保金融机构和权威经济组织之一的法国外贸保险公司,根据政治稳定、外汇储备、偿还能力、货币贬值风险、银行风险、经济形势和支付状况等7类指数,在2004年“国家风险”评级结果中,将阿尔及利亚列入B级,即小风险投资国家。

五、展望

由于阿尔及利亚靠近欧洲,以及阿尔及利亚丰富的油气资源,阿尔及利亚油气工业一直是吸引外国投资的主要部门。阿尔及利亚是石油输出国组织成员,石油产量受石油输出国组织生产配额的制约。目前阿尔及利亚政府计划提高石油天然气产量,增加石油天然气出口。

阿尔及利亚政府积极扩大天然气出口,目前阿尔及利亚与欧洲有两条天然气管线连接,一条是长1078km输送能力6570万m3/日的Trans-地中海管线,起于哈西鲁迈勒气田,经过突尼斯最终到达意大利;另一条是长1609km输送能力2322万m3/日的Maghreb欧洲天然气管线,经过摩洛哥将哈西鲁迈勒气田与西班牙连接。

阿尔及利亚还计划新建3条天然气管线:阿尔及利亚与欧洲之间的Medgaz天然气管线,预计2008年竣工;阿尔及利亚至意大利之间的新管线,预计2008年投入使用;Warri天然气田与哈西鲁迈勒气田之间新建一条7160km的天然气管线。

随着油气生产和出口的增长,阿尔及利亚已经成为国际能源市场重要的供应国。

阿尔及利亚是非洲第二大铅锌生产国,近年来又有较大发现。随着国际市场铅锌价格上扬,铅锌矿的勘查开发也可能为阿尔及利亚的矿业发展提供重要机遇。

主要参考文献

[1]Omar Chabane.Algeria.Mining Annual Review,2004

[2]Mineral Commodity Summaries,2007

[3]Philip M.Mobbs.The Mineral Industry of Algeria.U.S.Geological Survey,Minerals Ydarbook,2005

[4]夏景华.阿尔及利亚石油和天然气工业现状.当代石油石化,2006年,第2期

[5]柳正.阿尔及利亚矿业投资环境.资源·产业,2002年,第4期

[6]王有勇,中国与阿尔及利亚的能源合作.阿拉伯世界研究,2007年,第2期

[7]Ministry of Energy and Mining-Algeria,http://www.mem-algeria.org/

[8]中华人民共和国住阿尔及利亚民主人民共和国大使馆经济商务参赞处,http://dz.mofcom.gov.cn/index.shtml

里海的油气开采历史有多久?

在发现中东石油之前,里海可以称得上是世界石油市场的支柱。 13世纪马可·波罗就在其书中提到,听说巴库附近有一个石油泉,可用来烧火。巴库是拜火教徒崇拜的“永恒火柱”的所在地,那些火柱实际上是从石灰岩裂缝中喷出的可燃气体形成的,而这同石油蕴藏有着莫大的关联,在巴库郊区,现在仍保存着完整的古老的拜火教神庙。 1901年,里海的原油产量达到1100万吨,占当时世界原油总产量的50%;在当时的世界石油贸易中,里海占30%。1940年,仅阿塞拜疆一地的石油产量就达2200万吨,占当时的苏联全国产量的70%。伊朗在里海基本没有进行油气勘探开发。2004年伊朗进行了第一次招标,并在2005年开始对里海深水部分印度尼西亚海域有石油吗?

印度尼西亚,作为世界有名的旅游胜地,是世界上最大的群岛国家,但它不但有美丽的岛屿,还有富饶的资源,流淌着丰富的油气资源。

一、地理位置

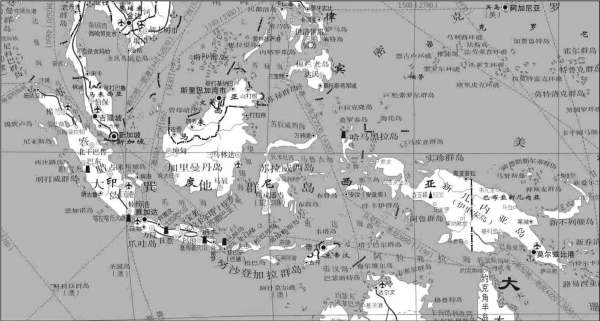

印度尼西亚海域位于亚洲东南部,北跨赤道,东邻太平洋,与巴布亚新几内亚接壤,西濒印度洋,北接马来西亚,南邻澳大利亚,处于国际东西交通要道(图13-4)。

图13-4 印度尼西亚海域地理图

印度尼西亚幅员辽阔,东西距离长达5500千米,约占赤道长度的1/8,南北宽1600千米,由太平洋和印度洋之间17508个大小岛屿组成,其中约6000个有人居住。陆地面积为190万平方千米,海洋面积316万平方千米(不包括专属经济区),素称“千岛之国”。海岸线总长54716千米。

国土在地理上一般分为四大部分:(1)大巽他群岛(包括苏门答腊岛、爪哇岛、加里曼丹岛和苏拉威西岛);(2)小巽群岛;(3)马鲁古群岛;(4)伊里安查亚省。

二、油气状况

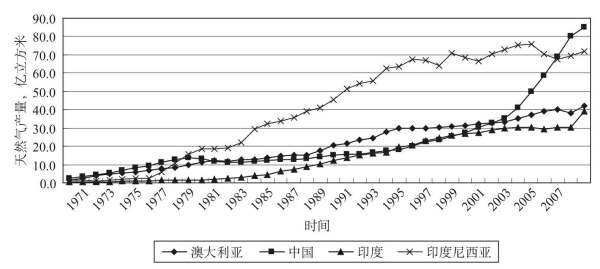

印度尼西亚是当今东南亚主要产油国,世界最大液化天然气出口国,2007年以前亚洲第一大天然气生产国(图13-5),也是亚洲唯一的欧佩克成员。

图13-5 亚太地区天然气产量图

印度尼西亚约有60个沉积盆地,73%位于海上(其中的31%分布在深海区),27%分布在陆上。目前已勘探的36个含油气盆地主要位于西部地区,主要的含油气区有苏门答腊油气区、爪哇油气区、东加里曼丹油气区。印度尼西亚70%的天然气储量位于海域。

据美国《油气杂志》2007年终报道,截至2007年底,印度尼西亚石油剩余探明可采储量为5.99亿吨,占世界总储量的0.3%,居世界第25位;天然气剩余探明可采储量为26589.66亿立方米,占世界总储量的1.5%,居世界第13位。

石油主要分布在苏门答腊、爪哇、加里曼丹、斯兰等岛和巴布亚。较大的油田有中苏门答腊的Minas、Duri和Bangko油田,苏门答腊东南海上的Cinta和Rama油田,重度为东加里曼丹的Bunyu、Handi和Bakapai油田,西爪哇海上的Arjuna和Arimbi油田等。印度尼西亚的原油品质范围很广,其中大部分原油的API重度为22~37°API。印度尼西亚两大原油出口品种——苏门答腊轻质油或米纳斯原油的API重度为35°API,而更重的Duri原油的API重度为22°API。

近几年印度尼西亚原油产量一直呈下降趋势。减产的主要原因是一些老油田的自然减产和油气领域勘探和开采新增投资缺乏。印度尼西亚国内的原油产量不能满足国内的需要。从2004年上半年起印度尼西亚已成为原油净进口国,国际油价的上升导致印度尼西亚的预算赤字增加。

2005年天然气产量为859.3亿立方米。印度尼西亚大部分天然气资源位于北苏门答腊省的Aceh和Arun天然气田、东加里曼丹陆上和海上气田、东爪哇Kangean海洋区块、巴布亚的一些区块。主要的经营商是印度尼西亚埃克森美孚石油公司、RoyM.Huffington公司和法国石油巨头道达尔公司。

2007年印度尼西亚共获得18个新的油气发现,其中石油发现7个,天然气发现11个,海域有5个,陆上有13个。

三、发展历史

印度尼西亚的石油勘探起步很早,公元前8世纪就曾采用原始方式在苏门答腊开采原油。

1859年开始了石油调查。

1889年在苏门答腊、爪哇、加里曼丹进行陆上油苗调查,并于1885年在苏门答腊北部钻出了第一口具有商业价值的油井。

1889年荷兰殖民者在印度尼西亚建立荷兰皇家石油公司,并进行了普遍的石油勘探。

1907年成立皇家荷兰—壳牌集团,1933年在苏门答腊南部发现了油田,1936年在苏门答腊中部进行了大规模的石油勘探。1922年印度尼西亚发现了塔郎阿卡尔油田,1937年发现打拉根油田,1940年发现桑加油田,1944年发现米纳斯油田。第二次世界大战期间,原油产量大幅度下降,从1940年的900万吨降到1945年的103万吨。

1963年印度尼西亚政府规定石油和天然气资源归国家所有。1967年政府按照新的外国投资法与11个外国石油公司签订了勘探开发合同。后来发展到8个西方国家35家石油公司向印度尼西亚投资17亿美元。

1968年成立统一的印度尼西亚国家石油公司,从此石油勘探活动由只限于陆上逐渐向海上发展,在此期间发现了90多个油气田。钻井井数由1968年的80口增加到1971年的636口,其中海上钻井144口,并于1970年发现阿卡塔海上大油田,1972年发现Arun气田。

1972年地震勘探发现了巴达克油气田。

1972年发现贝卡拜油田。

1974年发现乌当油田。

1979年发现克里斯纳油田。

1991年道达尔公司在东加里曼丹海上马哈坎区块发现大气藏。

西方石油公司在伊里安查亚海域Beran区块钻的Roadiba-1井在侏罗系地层获得工业油气流,测试日产气66.8万立方米,这标志着印度尼西亚在中生代储层的重大发现。

1993年3月,壳牌公司在东爪哇海发现天然气,发现井为Kaladi井,位于Muriah区块。该井在钻至井深1260米时,在中新统地层中遇到了良好的天然气显示。

1994年4月,尤尼科公司在东加里曼丹Mahakam地区海上的Serang油田东部获得油气发现。

印度尼西亚曾经为亚洲最大的天然气生产国,2006年产量为693亿立方米,比2005年增长0.9%。2007年产量为667亿立方米,比2006年下降3.8%,居世界第10位。

印度尼西亚为世界最大的LNG出口国,两个最大的LNG处理厂为Arun和Bontang,近年来产量也不断下降,为了弥补产量下降,印度尼西亚不断加强天然气勘探,努力增加天然气产量,满足长期LNG供应合同需求和国内需求,目前有几个在建的新项目,其中在西巴布亚岛的Tangguh LNG厂已初具规模。

据1994年5月在挪威召开的第14届世界石油大会报道,印度尼西亚的最终可采石油量为47.7亿吨,到1993年1月1日累计探明储量为39.3亿吨,探明程度为82%。最终可采天然气资源量为5.4万亿立方米,到1993年1月1日累计探明储量为3.6万亿立方米,探明程度为67%。在未探明的含油盆地中,70%的盆地位于水深超过200米的海域。

四、主要产区

库特盆地西部为加里曼丹地块,东部为望加锡深海槽,南是帕特诺斯特隆起,面积10万平方千米。目前该盆地有20多个油气田,其中海上油田10多个,气田4个。库特盆地的勘探早在19世纪后期就已经开始了。19世纪末和20世纪初,在加里曼丹岛的东部沿海一线,陆续发现了几个油田。1970年起陆续发现一批油田。其中汉迪尔油田的可采储量为1.09亿吨原油和700多亿立方米,为印度尼西亚最大的近海油田。巴达克气田的天然气储量达1900亿立方米,是印度尼西亚的第二大气田。

巴达克(Badak)油气田位于加里曼丹岛东海岸,赤道以南35千米处,濒临加锡海峡。1972年地震勘探发现了此油气田。1976年探明天然气储量为1980亿立方米,凝析油储量1800万吨,1973年开始采油,1977年开始采气,1980年最高年气产量为60亿立方米,现有生产井155口。巴达克油田是目前库特盆地最大的油田,也是印度尼西亚的第二大气田。

阿塔克油田位于马哈坎三角洲东北部,距加里曼丹东海岸约19千米,水深约61米,发现于1970年9月,1972年11月投产,是印度尼西亚最大海上油田。

贝卡拜油田位于库特盆地马哈坎三角洲南缘,距海岸15千米。发现于1972年4月,1974年正式投产。原始可采储量2624万吨,是库特盆地内居第四位的油田。

西北爪哇盆地面积为22万平方千米,陆上从西边的西冷(Serant)向东延伸至井里汶(Cirebon),海上以阿朱纳次盆地为主体,该次盆地中心在雅加达东北约105千米处,海水深36米,有利于海上作业。目前有20多个油气田,除了4个在陆上外,其余均在海上,位于巽他和爪哇。海上有两个油田群,即阿朱纳油田群和阿里姆比油田群。

克里斯纳油田位于雅加达西北35英里的爪哇海上,1976年钻Krisna-1井,认为无商业价值。1979年底,钻Krisna-3井,展现出巨大的石油潜力。1980年11月在第一个平台上开始生产石油。

巽他盆地位于苏门答腊岛以东、爪哇岛以北的西爪哇海内,南北长,东西窄。1970年发现了森塔油田,1971年投产。至今巽他盆地已钻了600多口井(包括开发井),发现含油气的构造27个,其中具有商业价值的18个,已开发的油田15个,主要油田有塔贝玛、拉玛、克里斯纳、泽尔它等。巽他盆地水深20~60米,加上气候温和,有利于海上作业。

该油田位于海域,1974年发现,水深91米,含油面积42平方千米,石油地质储量2695万吨。

南海领域部分已进入中国传统领海边界内,目前只有西纳土纳盆地产油,该盆地中已发现乌当、特鲁布克和卡卡普油田,自70年代投入开发。近年发现的纳土纳气田,位于纳土纳岛东北225千米,水深145米,估计储量1.3万亿立方米,二氧化碳含量达71%。

原油价格是波动很厉害的?

政局动荡和石油贸易的全球化使得石油价格对所有新闻消息都格外敏感。原油价格的这种敏感性对于来自炼油厂的最终石油产品来说更为重要,如汽油和柴油。但是,你在加油站所付的费用则要大大高于石油产品的成本价。为什么会有此差别?这是消费者所在国家的税收政策所造成的。对于欧洲的德国、法国、意大利和英国等国家对石油产品的税收的平均水平可达石油产品销售价格的四分之三之多。在美国,石油产品的税收仅为销售价的四分之一,这就是美国的石油产品比欧洲的要便宜得多的原因。很不幸的是,便宜的油价并没有促使消费者去节约能源,在三个重要欧洲国家的市场上,石油产品的税收为9%~27%。

石油需求高度依赖于全球宏观经济条件,所以这也是确定价格的一种重要因素。一些经济学家认为,高油价已经给全球经济增长造成了负面影响资料来源:《欧佩克能源报告》,2007;《MEED》,2008。。欧佩克力图将油价维持在一个将其成员作为一个整体而最佳收益的水平上,这被一些观察家认为是一种“决斗的挑战书”。

2007年底,全球探明的石油储量已达119531800万桶,其中92714600万桶,或占77.6%的石油资源由欧佩克成员掌控着。2000年,全球的石油总需求量为每天7600万桶,2008年,全球经济继续增长,石油需求量增至每天8750万桶,到2010年达9060万桶/日,预计到2020年每天的石油需求量将接近10320万桶。

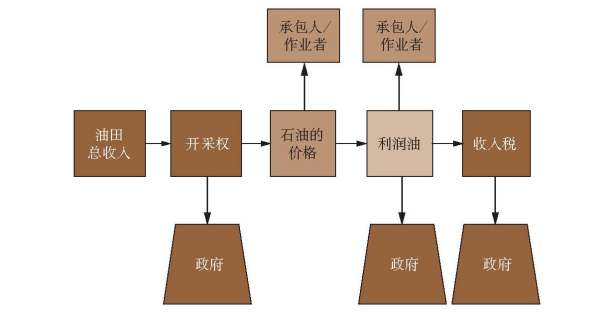

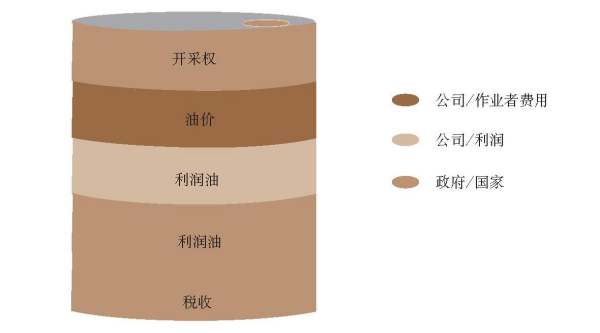

油气开发的合作者。石油合同的毛利润基本是在三方参股的合作伙伴之间分享的。这三方为:(1)石油或天然气的生产国;(2)勘探权的拥有者;(3)为油田的勘探和随后的开发提供资金的投资者。在绝大多数情况下,油气资产都是国家的。国家从石油和天然气工业获得极其丰厚的矿权使用费、利润和矿权税收。勘探所需的土地面积(英亩)可以通过拍卖获得,而且往往以租赁的形式转让给出价最高的人或企业。然而,这种卖方索价往往以打包的形式委托给那些主权国家。一份买卖股票的协议会在勘探方面投入一定量的资金,投入数千米的地震勘探作业,或者计划钻探一定数量的井。当勘探所需土地面积落实以后,财政部门常常就会与一些生产企业联合起来共享合同,而且这种合作往往都是固定的。租借的期限变化很大,但标准协议书的有效期限为25年或15年,在一些特殊情况下,这种合同的有效期将会大大缩短。

石油与天然气投资的整体观。对于重大石油或天然气工程的投资规模需达数十亿美元。如此巨额的费用意味着只有那些资本最为雄厚的公司才可能拥有工程所需的技术与财政资源。即使这些公司拥有足够的资金,它们也常常会与其他公司合作,以求限制或分散风险。在石油工业中,只有投产后获得了以桶计或以吨计的石油和以立方米或英热单位计的天然气时,油气公司才能真正获利。

为了分担勘探钻井的风险和相关费用,目前多流行由多家合作者分担勘探土地的方式。负责钻井作业的公司称为作业者,其他一些参与该项目的公司则称为油田参与者。全世界各国对石油与天然气工业的掌控程度大相径庭,但基本都是由以下内容构成的:

开采权开采权可以被定为是从资产或每销售单元一种固定价格的物品衍生出来的总的或纯销售百分比,但还有其他类型补偿度量制。一种开采权的利息是收集未来的开采权费用数据的参照,它常常在石油工业和绝大多数工业中使用,用来描述对一个给定的租借期未来的生产与总收入所有权的百分比,它可以从资产的原始拥有者中剥离出来。:现金支付或为矿权所有者支付利润。许多分成合同(PSC)并不包括开采权。通常,利润的范围为4%~17%,而且可能会根据生产速度给出一个降低范围。

回收成本:绝大多数分成合同允许作业者回收勘探、开发以及总产量或总收入中的部分资金(在利润被瓜分并被征收捐税之前),然而,回收成本就是获得成本油,其构成费用为:(1)作业费用;(2)资本投入(支出费用);(3)财政支出费用;(4)在前些年中尚未被回收的成本。

石油成本=作业费用+资本投入+财政支出费用+尚未被回收的成本

在成本回收之后所剩余的收入就是在承包人和其合伙人、国家之间划分利润油(对此,精确的定义取决于PSC术语)。

利润=石油收入-石油成本

分包商常常与累计生产、返还率或石油退税政策累计税收与累计价格之比。有关。此举的目的为在油田生命周期的早期阶段,给予承包者高额的利润。有时,如果价格上升到某一水准,承包者的利润就会减少,此时就会出现价格上限。一定比例的进口石油必须以低于市场价在国内市场上出售(如印度尼西亚的情况)。作业者所占用的利润油可以成为国家一般性税收的一部分,在某些情况下,可以作为特殊的石油税(如石油收入税石油收入税(PRT)是一种在英国直接收取的税种。1975年,根据石油税收法案(Oil Taxation Act)实施此项政策,这是在Harold Wilson的工党政府重返政坛之后出台的法案,此后不久即爆发了1973年的能源危机。此后,英国大陆架的油气勘探开展,目的在于使“国家更加获利”,这也促进石油公司对资本投资进行“合适返还”。PRT是对英国本土和英国大陆架上“利润极大增加”的石油与天然气勘探的征税。经过特殊允许,PRT对石油开采所征收的税率已达50%。PRT的征税可以作为单个石油与天然气田税收的参照物,所以,与开发和运营一个油田相关的费用就不能与其他油田所产生的利润相区分开来。PRT于1993年3月16日被彻底废除,所有油公司和开发中的油田都赞成此举,但此后PRT依然为油田存在了下去。与此同时,PRT的比率从75%减到了50%,但是许多针对勘探与评价经费的PRT的税收都减免了。)。石油税收常常是十分特殊的。一些国家实施退还石油税率(ROR)返还率(ROR)或称投资返还率(ROI),或有时就称返还,是指相对于投资金额对一项投资所获得的与损失的资金之比。获得的或损失的资金量可以作为利息、利润/损失或净收入/损失来看待。投资的资金量可以作为资产、资本、原则或投资的成本基数。ROI常用百分比而不用小数表示。的政策。提速生产作为连续的ROR的起征点。这种措施能够引起政府的极高参与并获得极大的盈利,还能够导致在生产与价格的特定增长下的NPV下降。

“评估石油价格范围的最佳方式就是去观察将石油、天然气和石油产品送往市场的单位价格。”

分成合同及其运作政府与石油作业者(承包商)之间的合同,包括勘探、开发和运输的过程。。政府或国家的参与可以现金或现货石油的方式进行。许多税收的管理体制都是基于分成合同(PSC)产生的,据此,国家将会把石油和天然气的所有权收归国有。绝大多数分成合同也有一些浮动的条款,它们取决于生产率、石油价格、储集层的深度与形成时代。

“石油合同如何运作?”

下图是一个分成合同的典型实例,表示政府或国家的平均返还以及与公司或承包商或油田作业者的工作关系。

典型的分成合同

服务合同——在一些国家中,承包人接收每桶石油的固定费用,比如在尼日利亚,壳牌公司的利润约为2.5美元/桶,在阿布扎比酋长国,道达尔公司、英国石油公司、壳牌公司的利润固定为1美元/桶。

以合同为基础的成本与利润

什么是F&D成本?F&D成本就是发现与开发成本,包括所有资金和生产开始之前的总收入。发现与开发的成本一般分摊在每桶石油当量上。发现成本由勘探与评估工作构成;开发成本包括将石油与天然气输往销售点而建设和设备安装所投入的成本。两项成本的计算就是将花在增加储量方面的费用与实际储量增加进行比较。

当前,寻找油气已经比石油工业早期的科学性更强了,但依然不可能精确地确定石油在地下的所在地,对于哪些地方可能存在商业价值油气的了解就更少了。最有可能的情况是在七口井中只有一口井可以做出对未来生产的精确评价,当然,这种比率在极大程度上取决于当地的情况。

“勘探钻井的成本变数很大,它取决于地理条件(陆地或海域,交通便利的程度,困难或极其困难的地区等)以及所需钻井的深度。一些钻井的深度仅有几百米,几天之内就可完成,所需成本约一百万美元。然而,一些钻井的深度可达5000~7000米,完井作业至少需一年,其成本高达上千万美元。”

从发现石油到送达市场需要多长时间?对此,并无标准的答案,但一般规律是从决定勘探开始,到发现油气、测试、开发并从一个新油田将油气外输约需3~7年时间。所需时间取决于石油所在地,以及发现、测试和开采油气的难易程度。如位于深水海域的一个油田的发现与测试所需的时间就要长得多,因为海上油气勘探与开发所面临的技术挑战更多、更复杂。深水钻井困难且昂贵,勘探家们需要时间去获得更多的资金并研究更先进的技术。

勘探与开发循环中所需的费用种类从研究、勘探、发现、开发、生产、储运与油田替代开始。。所需的费用可分为四种类型,其中三种为广义的勘探与开发循环:(1)所需的土地面积(英亩);(2)在该区域的勘探;(3)任何成功的开发;(4)购买已有的油气储量。这些费用可以被视为在一个给定的时间范围内获得油气的成本。发现与开发的费用在1993年达到峰值以后就开始直线下降,这是因为钻取勘探井的技术已经被利用三维或四维地震勘探等更为先进的勘探技术所取代,钻井成功率明显提高,所钻的“干井”(失败的钻井)已大大减少。

勘探是风险最高的阶段这是石油开发循环中最为昂贵的阶段。资料来源:《欧佩克报告》《WER》,2008。。在所钻井中,仅有少数井可以见到石油或天然气。不能指望仅靠这几口井就确定油田的范围。只有五分之一的勘探井能够发现人们所需的油气。然而,石油公司依然认为,以此代价去发现新的油气田是非常值得的。若将勘探成本均摊一下,如果使用更为高级而有效的技术方法,则每桶石油所需的成本仅为0.80~1.60美元。

生产成本。通常人们将生产成本称之为采油或作业成本,由员工成本、当地的能源成本、所需的租金(钻井设备的租用等)、消费(如钻井液)、钻头费用等构成。当今,油气开采技术已经大幅度提高(水下钻井、海洋油田开发、FPSO等),而且开采权费用也降低了(有时此项还包括生产费用)。

1999年,一些大型跨国石油公司的生产费用已经降至3.63美元/桶油当量,这是近10年来它们的最低水平。油气的预测,勘探钻井的目标都是深埋于地下的。这些钻探的目的层大多深埋于2~4千米的深处,有时可深达6千米。欲达目的层,所钻井的直径仅为50厘米。

石油是有限的自然资源,虽然仍可开采许多年,但它最终会被耗尽。以2007年的开采速度,欧佩克所拥有的石油资源还可以开采81年,非欧佩克的石油资源还可以至少开采20年。全球的石油需求量正在增加,而欧佩克也将进一步增强自己在石油资源方面的重要作用,如果我们能很好地安排我们的资源,提高石油的利用率,开发新的油气田,就能让石油资源多为几代人使用。石油勘探的费用可达几亿甚至几十亿美元,而实际费用则取决于以下因素:可能的石油资源位置(陆地或深海区)、油田的面积、能获得详细的勘探资料以及地下岩石的构造类型。所以,勘探需要进行详细的制图以便确定合适的钻探位置(地质构造的类型)、深部地层勘探(二维和三维地震勘探技术)以及实验钻井。要确定这些作业的准确成本并非易事,在石油工业中,欧佩克的平均生产成本最低,其部分原因在于欧佩克成员拥有丰富的石油资源而且开采地点十分方便。

生产与炼油厂之间的运输成本的变化也很大,在很大程度上取决于从油田到炼油厂以及从天然气田到加工处理厂的距离。石油生产国通过炼制国产石油的方式来使本国生产的石油增值。然而,如果市场遥远,运输的费用就会非常昂贵,就会出现输送石油的费用高于原油价格的现象,其主要原因在于与原油罐相比,石油产品的罐相对较小。因此,石油生产国不得不做出提高自己炼油比例的战略决定。

对于不太好的或者极其昂贵的(9.50~15.40美元/桶)的价格来说,实际的生产成本要高于4.20~8.10美元/桶,对于一个条件良好的中东地区的油田而言,生产成本为2.30~5.90美元/桶,其成本会因生产井的产量或单元流量而发生极大的波动。然而,成本也取决于油田的生产利润以及油田能够连续生产的时间。油田的生产峰值可以延续一段时间,一般为一年到几十年。

储量石油储量是指在现有的经济与作业条件下能够开采出来的石油量。许多石油生产国并没有展示它们的油气藏工程数据,而仅仅提供一些关于石油储量的虚假报告。接替成本储量接替是上游工业另一种重要的评估标准。这一概念的定义为一家石油公司用新油田接替生产的能力,即用新增储量修订先前预测的(一个油田投产后)或者已经获得的储量。储量接替由石油公司提供的标准数据进行计算,而这些数据是由美国证券交易委员会(Securities and Exchange Commission,SEC)与财务会计准则委员会(Financial Accounting Standard Board,FASB)提供。虽然这两方面都有局限性,但它们是唯一能够在不同公司之间进行评估的两个标准。

油田生产的储量可以被以下因素所替代:(1)新油田的发现;(2)已有油田的面积扩大;(3)早期储量预算的修订;(4)从别处购买到的储量。一个100%的比率标志着一家石油公司在一个给定的时间段内已经将所有已开采的储量全部增补上了。由于一个典型的勘探与开发循环,大约为3~5年时间,这一时间比例的长短并无特殊意义。

中东地区一个品质良好油田的单元成本一个油田就是一个拥有从地下开采石油的大量油井的区域。石油储集层延伸的面积很大,可能会达几百平方千米,在整个油田区域内分布着大量的勘探与开发井。此外,可能会有一些探井打到了油田的边缘,用管线可以将石油从那里运至加工厂。由于油田可能会远离居民区,因此建成一个油田的物流供应网极为复杂。如工人们不得不工作数日或数年,并需要在油田安家落户。反之,居住与设备也需要电力和水,在严寒区的管线可能需要加热。如果无法利用,人们会将多余的天然气烧掉,这将需要大量炉具和排气管,还需管线将天然气从井口送达炉具处。

“在石油工业界,欧佩克的平均生产成本最低,其部分原因在于欧佩克成员拥有丰富而且易于开采的油气资源。”

储量接替是上游工业发展情况的另一个重要评价指标。储量预测也是一门科学,而且,随着新信息的不断获得,储量预算也将发生变化。各石油公司都会尽力管理自家的储量并不断修订(一般都会增加)。一家油气公司在一个给定的时间段内已经完成了自己所有的储量接替工作,而一旦发现储量有下降的趋势,油气公司就会对自己的账目进行审核。无论是勘探与开发成本还是储量接替率完全可以各自核算。显然,在一些极端情况下,那些大幅度削减勘探预算的石油公司将一无所获,并会因油田的枯竭而不复存在。而那些勘探投入巨资的公司将在未来获得较高的储量接替率和生产率。

在最有利的情况下(良好的中东地区油田),采油的利润将可达成本的6~15倍,这远高于其他工业的利润。这种巨大的利润使得石油工业在全球的工业界独领风骚。

石油储量与石油峰值。常规石油储量包括用现有的技术手段一次、二次或三次采油技术从井孔内采出的石油量。但并不包括从固体或气体中抽取获得的(如沥青砂、油页岩、天然气液化处理或者煤的液化处理)液体。石油储量可以分为探明(proven)储量、预测(probable)储量和可采(possible)储量。探明储量是指总量中至少90%~95%的资源,预测储量可达总资源量的50%,而可采储量则仅为总资源量的10%~50%。目前的技术手段可以从绝大多数井中采出约40%的石油。一些推测认为,未来的技术将可以采出更多的石油。但迄今为止,人们在计算探明储量和预测储量时都已将未来的技术能力考虑进去了。在许多重要产油国中,大量的储量报告并未被外部的审计核实确认。绝大多数容易开采的石油资源都已被发现了。

油价的增长促使人们在那些投资更高的地方进行油气勘探,如超深钻井、超低温条件下钻井,以及环境敏感区域或需要用高科技开采石油的区域。每次勘探的低发现率必将造成钻采工具短缺、钢材涨价,在这种复杂的背景下,石油勘探的总成本势必增加。全球油田发现的高峰值出现在1965年,其主要原因在于世界人口的增加速度快于石油的生产速度,人均生产的峰值出现在1979年(1973—1979年期间,为上升后的稳定水平阶段)。20世纪60年代,每年的石油发现量也达到了峰值,约为550亿桶。从那以后,这一数值就持续下降(2004—2005年间仅为120亿桶/年)。1980年储量出现峰值,当时的石油生产首次超过了新的发现量,虽然用一些创新的方法对储量进行了重新估算,但仍然难以精确地估计储量。

夸大的储量。全球的油气储量是混乱不清的,而实际上是言过其实的。许多所谓的储量实际上是资源。它们并未被确定,既没有得到,也无法开采,而仅仅是一种估算,在全球12000亿桶(1900亿立方米)的探明储量中,约3000亿桶应该被修订为探明资源量。在石油峰值数据的预测中,一个困难就是对那些探明储量进行评估时因定义模糊而出现的误差。近年来,人们已经注意到关于“探明储量”被耗尽的许多错误信息。对此,一个最好的实例就是2004年壳牌公司20%的储量突然不翼而飞的丑闻。在绝大多数情况下,探明储量是由石油公司宣布的,也可由石油的生产国和消费者们宣布。这三方都有夸大他们探明储量的理由:(1)石油公司可能会以此提高自己潜在的价值;(2)石油生产国欲以此进一步强化自己的国际地位;(3)消费国的政府可能会寻求自己经济体系内和消费者之间的安全与稳定。2007年能源观察组织(Energy Watch Group,缩写EWG)的报告表明,全球的探明储量加预测储量为8540亿?12550亿桶(若按目前不再增长的需求量计算,可供全球使用30~40年)。对欧佩克报道数据进行详细的分析就可发现巨大的差异,这些国家夸大自己的储量很可能出于政治原因(特别是在没有实质性发现的时期)。有70多个国家也跟风,纷纷夸大自己可用于开采的储量。因此,最高预测就是12550亿桶。分析家认为,欧佩克成员的经济刺激着它们夸大自己的储量,因为欧佩克的配额系统允许那些拥有较多储量的国家增加自己的产量。如科威特在2006年1月向《石油情报周刊》(Petroleum Intelligence Weekly)提供的报告称,该国的储量480亿桶中仅有240亿桶为“探明储量”。然而,这一报道是基于科威特的“秘密文件泄密”情报而做出的,而且也未被科威特官方否认。此外,以前所报道过的第一次海湾战争中被伊拉克军人烧掉的15亿桶储量也没在科威特的石油储量中得以反映。另一方面,官方调查分析家们认为,石油公司一直希望造成一种假象,以便提高油价。2003年,一些分析家指出,石油生产国是了解它们自己储量的,目的就在于抬高油价。