江西上犹农商行多项违规被罚款 240 万元,多名员工被警告,这起到了哪些警示作用?

夏季治安打击整治已抓获违法犯罪嫌疑人9.2万名,这起到了哪些警示作用?

下次治安打击整治已抓获违法犯罪嫌疑人9.2万名,这些行为能够看到我国对于一些违背社会治安行为的打击力度也是非常之大的,而且也是为了对于那些有想惹是生非,一个警告同时也是为了保护民众的安全,维护社会治安,这也是非常重要的如果一个国家的社会文明都达不到一定的高度,那么对于这个国家来说也是非常糟糕的。

在夏季一般都会有夜市,而且也会非常火爆,所以夜晚出来游玩的人也会比较多,在晚上的时候天气比较凉爽,很多人都约着三五好友一块出来喝酒吃夜宵,这也是非常正常的事情,然而免不了有一些人会借着练完,喝了酒之后便撒酒疯,便出现那种恶意伤人的事件,这也是大家不愿意看到的。

有一些人并没有酒品,也没有酒德,所以在夜晚的时候也会因出现很多的事情。社会之大无奇不有,很多事情都是我们难以想象的,也是引起了警方的高度重视,在社会安全这方面以及治安夏季的爆发程度要高于冬季。这些。打字的力度也能够看出我国的对于保护人民安全的重视,同时也对一些违法犯罪分子给予一定警示,最好是在外面不要轻易的惹事生非。如果要是违背了相关法律,同时影响了社会治安,造成了舆论的走向,可能也会使自己身败名裂。

现在对于犯罪方面都会在自己的档案上留下案底,这也是对自己未来工作等等方面都会有巨大的影响,甚至对于后代也会有很大的影响。也希望那些有犯罪念头的人能够收起自己的心思,热爱生活,努力的生活,这个世界因为努力生活而变得更加美好,所以每个人心怀善良,我们的社会就会非常的安宁,人们就会非常的幸福。

央行依法处罚并曝光20家拒收现金单位,这一处罚起到了哪些警示作用?

这一处罚,警示所有商家与企业,在交易过程中不能拒收现金。

只有这样强而有力的处罚,才能让相关单位引以为戒,如此才能保证人民币在所有人心目中的法律地位,让所有人意识到在中国境内,人民币是通用流通货币,拒绝收取行为属于违法乱纪,需要承担法律责任。随着电子科技发展,不少人在外购物时,都习惯用手机支付,但很多中老年人,并不习惯这样的支付方式,有些甚至不会使用手机支付,如果所有商家为了管理方便,都拒绝收现金会给这部分人群生活,带来非常大麻烦。

而拒收现金这样的行为之所以屡禁不止,很大原因在于商家对法的意识并不强烈,只要自己方便收取即可,不知道也不会管这样行为可能导致的后果。还有一部分商家虽然明白这个行为不对,但在他们内心深处觉得这些拿现金购物的人,没有时间经历和自己打官司,更不会因为这点小事就揪着不放,所以也就放任自己言行。对于前者我们需要普及法律知识,让大多数人都能够对现金使用有一个清晰认识,对于后者我们需要看见一个告一个,只有这个被处罚的案例多了,商家才会引以为戒。

在笔者看来,时代进步支付方式变得更加便捷,这一点本没有错,但走得快的人,偶尔也需要停下脚步,等等那些走得慢的人,不要让他们有一种被抛弃,被放弃的感觉,而这样的感觉不止来源于购物,还来自求医,出行等方面。人都有老的时候,等这一辈走得飞快的年轻人到老时,也会变成需要人扶持帮助的对象,如果我们现在不等老年人,未来也会有人抛弃变老的青年人。因此不管是出于敬老爱幼,还是为了自己的未来,都需要兼顾所有人步调。

多起涉房违规案被查,为何银行会连坐?

进入2021年以来,银保监会及各地监管局密集发布罚单。从处罚事由来看,信贷管控不审慎成为银行受罚的“重灾区”。

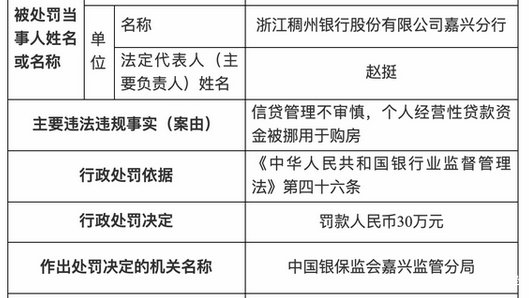

个人经营性贷款被挪用于购房,浙江稠州银行领年内首罚

1月11日,中国银保监会嘉兴监管分局发布的行政处罚信息公开表显示,浙江稠州银行股份有限公司嘉兴分行因信贷管理不审慎,个人经营性贷款资金被挪用于购房,被处罚款人民币30万元。

监管对该行处罚的依据是《中华人民共和国银行业监督管理法》第四十六条。根据该条款,银行业金融机构有下列情形之一,由国务院银行业监督管理机构责令改正,并处二十万元以上五十万元以下罚款;情节特别严重或者逾期不改正的,可以责令停业整顿或者吊销其经营许可证;构成犯罪的,依法追究刑事责任。

而该次被罚缘由中同样包含多项信贷业务违规,包括贷款风险分类不准确、贷款资金被挪用等。

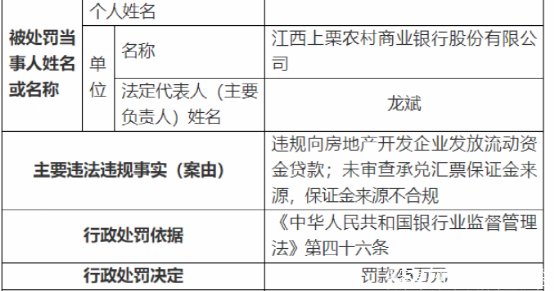

向房企违规发放贷款,江西上栗农商行被罚45万元

日前,中国银保监会萍乡监管分局发布一则行政处罚信息公开表,相关内容显示,江西上栗农商行因违法。

此外,曾某对公司违规向房地产开发企业发放流动资金贷款的违法违规行为负经办责任,受到警告处分。李某对公司违规向房地产开发企业发放流动资金贷款的违法违规行为负领导责任,受到警告处分。

泉州银行违法遭罚100万,流动资金贷款投资固定资产

公开资料显示,泉州银行龙岩分行成立于2014年3月6日。泉州银行股份有限公司成立于1997年6月28日,注册资本34.66亿人民币。官网显示,泉州银行股份有限公司(简称:泉州银行)是成立于1997年的股份制商业银行,总行设于福建省泉州市。

信贷仍是2021年监管重点

进入新一年,银保监系统的监管丝毫没有放松。据不完全统计,截至1月11日,银保监系统开年以来已披露超200张罚单,合计罚款金额超2.5亿元。

从各家银行违规事由看,信贷业务领域的违法违规行为仍是重灾区。

除上述涉信贷业务的处罚外,汝州玉川村镇银行股份有限公司因向关联企业发放信用贷款,平顶山银保监分局依据《商业银行与内部人和股东关联交易管理办法》第二十九条、《中华人民共和国银行业监督管理法》第四十六条,对其罚款20万元。

2021年“强监管”高压态势将延续

对于2021年银行业监管趋势,王红英直言,“2020年这些罚单无疑对整个银行业是非常重要的警示。2021年,银行首先应从制度上建立健全防范信贷风险的综合性措施。一方面在合规合法的基础上,进行规章制度层面的创新,另一方面在越来越复杂的经营环境当中,进一步提高相关业务人员的综合金融服务能力水平,从业务专业层面进一步去防范风险。

市场预计,2021年金融监管力度将进一步加大,以保证金融市场风险可控,随着宏观审慎政策框架进一步健全,系统重要性金融机构和金融控股公司将成为金融监管机构重点关注的领域。

最强监管来了!全面叫停新设网络小贷机构,这起到了哪些警示作用?

首先能够警示市面上的不法网站停止非法行为,同时也是为了保护民众的财产安全,也告诫广大群众尽量不要相信网络上的小额贷款公司。

现如今随着社会经济不断的发展,很多人也会面临资金短缺的问题。而一部分资金短缺问题出现之后,我们可以选择在银行进行贷款活动来满足。但很可惜的是,每个人的征信情况都是不同的。银行需要对每个人的征信进行判定,如果征信出现问题,是不能够从银行方面获得贷款。

最强监管来了!全面叫停新设网络小贷机构。

一直以来我国的金融行业是非常发达的,尤其是贷款行业。现如今我们市面上能够看到很多小额贷款,甚至很多小额贷款已经出现了暴跌的情况。而且网络上的网络贷款,在利息方面要约超过银行方面的贷款。虽然在借款条件上比较松散,但是一旦出现违约情况之后,会对借款人的生活造成一定影响。因此对于当前的现状,我国网络监察部门正式开展相关整治网络贷款的工作。全面叫停新设网络小贷机构,所有网络小额贷款公司必须要全面停止。

警示我们不要在网络上贷款。

也给我们带来了很多警示,首先告诫我们不要在网络上随意贷款。尤其是一些没有保障的小额贷款公司,如果出现贷款情况之后,贷款公司很有可能会通过各种各样的非法手段进行催收。影响的不仅仅是自己,还会影响到我们的亲人以及周边的朋友。

网络贷款是非常危险的。

其实,网络贷款也是非常危险的。因为绝大部分网络贷款公司并没有营业执照,也没有得到银监部门的允许。甚至会出现一些诈骗公司,要求客户缴纳部分保证金才能够进行贷款。

9家银行因房贷违规被罚款上百万,违规行为是什么?

因9家银行涉房贷违规被罚482万。这9家银行分别是:中国银行、九江银行、江西德兴农商银行、中国农业银行、浙江稠州银行、江西上栗农商行、江苏张家港农村商业银行、西安银行、建设银行。

一、9家银行具体违规行为:

1、江西德兴农村商业银行个人消费贷款用于购房、向不符合借款主体资格的借款人发放贷款、以贷转存用于月末冲时点。

2、中国银行常州分行违规发放商业用房贷款。

3、九江银行上饶分行因向未竣工验收的商业用房发放按揭贷款,遭饶监管分局罚款。

4、中国农业银行西宁市城南新区支行因贷款审查失职,形成虚假个人按揭贷款,遭青海银保监局罚款。

5、浙江稠州银行嘉兴分行因信贷管理不审慎,个人经营性贷款资金被挪用于购房遭银保监会罚款。

6、江西上栗农商行因违规向房地产开发企业发放流动资金贷款;未审查承兑汇票保证金来源,保证金来源不合规遭银保监会罚款。

7、江苏张家港农村商业银行因个人消费贷款流入房地产领域、贷款资金转存银票保证金、同业业务严重违反审慎经营规则,遭银保监会罚款。

8、西安银行雁塔支行因个人消费贷款用途管控不严,资金流入房地产领域,遭银保监会罚款。

9、建设银行盐城分行因存在服务收费质价不相符、信用卡透支和个人消费贷款资金流入楼市、贴现资金用途审查不尽职,贴现资金转回出票人账户等违法违规事实,遭银保监会罚款。

二、 法律依据:

2020年,中国银保监会就贷款管理问题发布了《商业银行互联网贷款管理暂行办法》。《办法》明确规定,商业银行应当与借款人约定明确、合法的贷款用途。贷款资金不得用于购房及偿还住房抵押贷款;股票、债券、期货、金融衍生产品和资产管理产品等投资;固定资产、股本权益性投资;法律法规禁止的其他用途。

三、官方表态:

银保监会业表示, 银保监会以强化金融监管为重点,以防范系统性金融风险为底线,始终保持整治金融市场乱象的高压态势,持续加大行政处罚力度,从严打击重点领域违法违规行为,综合运用多种措施保障行政处罚执行到位,确保行政处罚的权威性和严肃性,切实发挥了行政处罚警示、教育及惩戒作用。

最后,小编认为金融行业的灰色地带较多、诱惑大,无论从业人员还是金融机构,都该记住那句话:莫伸手,伸手必备抓 。