新亚电缆拟深交所主板 IPO 上市,预计投入募资 4.39 亿元,该企业未来发展前景如何?

电缆公司的前景如何??

当前国内电缆市场不稳定的主要因素在于产能过剩。据统计,截至去年为止,国内电缆行业产能过剩超过40%,说严重点就是生死攸关。众所周知,一个行业的产能利用率低于80%即可称为产能过剩。而目前,电线电缆行业的产能利用率在60%左右,产能过剩现象已十分严重。 我国电线电缆制造业虽有长足发展,然而仍处于产业链的中低端,产品附加值低,国际竞争力不强,容易受到外资品牌与原料价格波动的冲击。 根据前瞻产业研究院发布的《2015-2020年中国电线电缆行业市场需求预测与投资战略规划分析报告前瞻》分析:中国线缆行业的由大而强不仅需要线缆生产企业努力,也离不开先进的线缆装备,它是电线电缆行业赖以生存和发展的基础。做电线电缆行业未来的发展会呈现什么态势?

当前的中国电线电缆市场已经成为了全球第一大市场,产能、产量与需求量都以处于全球领先位置,这也包括有中国上万家电线电缆企业满足了国内外的线缆产品需求。但是同时也带来了负面效应,大量的中小电缆企业在中低端产品中的激烈竞争,扩大规模、低价竞争等竞争策略逐渐形成电线电缆行业的恶性循环。

1、全球最大的市场 领先的工业配套产值

近年来,随着中国电力、石油、化工、城市轨道交通、汽车以及造船等行业快速发展和规模的不断扩大,特别是电网改造加快、特高压工程相继投入建设,以及全球电线电缆产品向以中国为主的亚太地区转移,中国电线电缆行业市场规模迅速壮大,电线电缆制造业已经成为电工电器行业二十余个细分行业中规模最大的行业,占据四分之一的比重。

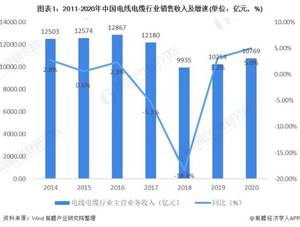

根据Wind数据显示,近年来我国电线电缆行业规模扩张有所放缓,2015-2020年我国电线电缆销售收入总体呈波动变化的趋势。由于近年来我国宏观经济疲软和制造业去产能的影响,电线电缆行业一度出现规模下滑,并在2018年达到低谷,达到0.99万亿元。随着我国对新能源等投资的加快,电线电缆行业开始缓慢复苏。2020年电线电缆销售收入达1.08万亿元,同比增长5.02%。

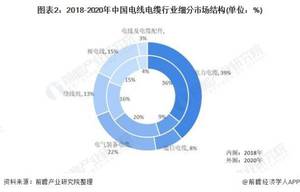

在电线电缆细分市场方面,电力电缆和电气装备电缆市场需求处于前列。2018年电力电缆市场规模占比为36%,电气装备电缆占比为20%,裸电线为和绕线组合计31%。由于我国2019年与2020年对于海上风电装机进行补贴,新能源汽车需求的崛起,轨道交通等基础建设的快速发展,电力电缆和电气装备电缆在需求端有了较大的增长。

前瞻初步预估,2020年电力电缆约占总电线电缆规模的39%,电气装备约占总规模的22%,裸电线和绕线组合计占总规模的28%,通信电缆较2018年下滑1个百分点,占比为8%。

2、市场空间广阔 外资与国内企业同台竞争

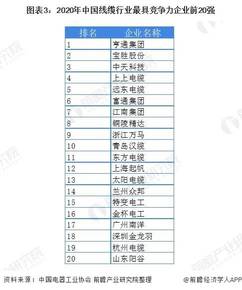

从竞争格局上看,电线电缆行业可以分为三个阵营:第一阵营是以耐克森、比瑞利、古河、日本住友电工等为代表的国际知名企业,规模较大,技术先进,在高端市场上竞争优势明显;第二阵营是在国内电缆行业中处于领先地位的龙头公司、以及在某些产品领域内占有一定垄断优势的企业,如宝胜股份、亨通光电、中天科技、青岛汉缆、浙江万马等;第三阵营是为数众多的其他规模较小的区域性中小企业。总体来看,快速发展的中国市场、较低的制造成本吸引了中外线缆制造商,现已形成共同竞争的局面。

与此同时,在国内本土企业竞争方面,近年来本土企业呈现“强者恒强,弱者更弱”的态势。一些重点企业,如亨通、宝胜、中天近年来一直保持非常强的增长势头,连续过年入选中国线缆行业最具竞争力企业20强,根据中国电器工业协会发布的《2020年中国线缆行业最具竞争力企业20强》名单显示,亨通集团、宝胜股份、中天科技分别位居榜单前三。

3、市场集中度低 未来的激烈竞争仍将继续

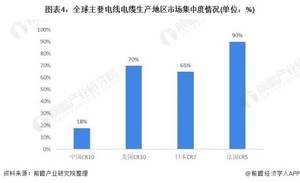

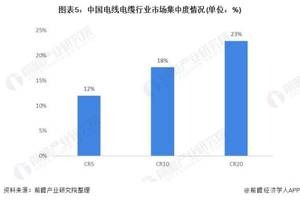

发达国家的电线电缆行业经过多年发展,特别是面对原材料价格波动,小企业逐渐退出市场,产业集中度大幅提高,美国前10名线缆制造商(如通用、百通、康宁、南线等)占据了市场份额的70%左右;日本7大线缆企业(如古河、住友、滕仓、日立、昭和等)占市场份额的65%以上;法国五大线缆企业(耐克森、新特等)包揽了法国市场的营业额,占据了法国市场份额90%以上。而中国整个电线电缆行业集中度极低,CR10约为18%。

前瞻根据中国电线电缆行业销售规模,结合行业本土企业电线电缆产品销售收入进行分析,2020年,我国电线电缆行业CR5为12%,CR10约为18%,CR20仅为23%,行业的市场集中度较低。

4、线缆企业主营业务规模已形成不同梯队

通过分析电线电缆行业上市企业经营情况借以窥探整个行业的经营情况。目前,我国电线电缆行业上市公司有20余家,前瞻选取了12家电线电缆行业上市公司中2020年电线电缆收入占营业收入80%以上的代表性上市企业,并按照电线电缆收入规模的不同将上市公司分成4个梯队,每个梯队选取了3家代表性企业。

如下图所示,当前我国的电线电缆企业就营收规模而言已经开始分化,形成了不同的竞争梯队。这12家电线电缆行业上市企业基本情况如下:

5、线缆企业营收持续增长 利润开始滑坡

从营业收入来看,2016-2020年,上述12家电线电缆行业代表性上市公司的营业收入总和持续上升,2020年上述12家上市公司营业收入总和为1232亿元,同比增长7.37%,增速较2019年有所上升。从利润总额来看,2016-2020年,上述12家电线电缆行业代表性上市公司的利润总额波动变化,总体利润总额于2018年后出现一定幅度的下滑,2020年上述12家上市公司利润总额总和为29.33亿元,同比下降28.06%。

总体看来,2020年受疫情影响,行业的营业收入保持了正向增长说明行业有一定程度的复苏,但利润总额出现了较大幅度的下降,主要由于远东股份因公司经营原因出现大额亏损脱离行业,综合来看,行业经营效益开始复苏,形势向好。

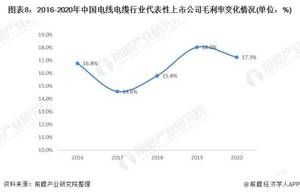

6、线缆企业毛利率相对稳定 总体表现良好

从毛利率来看,2016-2020年,上述12家代表性上市公司中除宝胜股份和通达股份外,其他公司的毛利率基本在10%以上,整体上来看2017-2019年,这12家上市公司的平均毛利率呈现上升的趋势,2019年,平均毛利率达18.03%,表明行业的盈利能力良好。

整体看来,行业的毛利率水平不算太高,尤其是近年来,行业中参与者数量增加导致价格竞争加剧,行业的利润空间持续压低,加之原材料市场价格波动较大,毛利率也受到相应影响。2020年,受疫情影响,平均毛利率出现下降,为17.25%。总体看来,行业的盈利能力有待增强。

—— 更多数据请参考前瞻产业研究院《中国电线电缆行业市场前瞻与投资战略规划分析报告》

上美集团港交所上市,该企业未来发展前景如何?

12月22日,20年国货代表企业——上海上美化妆品股份有限公司(简称:“上美股份”)在香港交易所主板上市,全球发售3695.8万股。上美股份开盘报25.20港元/股,总市值达100亿港元。随着成功上市,上美股份成为“港股国货美妆第一股”。 公开资料显示,上美股份成立于2002年,专注于护肤、洗护,及母婴护理产品的开发、生产及销售,凭借20年的发展历史,目前已经成长为国内为数不多的有示范性的规模化美妆公司之一。 多品牌、多品类经营模式对于缓解单一品牌化妆品企业面临的业务集中和市场波动带来的风险具有战略必要性。对此,上美股份自成立之初就践行多品牌战略,并成功推出韩束、一叶子及红色小象三大“奠基性”电缆行业未来前景好吗

电线电缆的发展史起步比较晚,第一家电缆厂——昆明电线电缆厂(1938年建厂),1939年7月1日正式投产。2011年中国电线电缆产业规模首次超过美国,成为全球电线电缆行业第一大市场。随后,随着我国电线电缆市场快速发展,行业已经步入成熟阶段。但随着大量电线电缆企业的建立,我国的中低端线缆产能面临着过剩的局面。

电线电缆行业主要上市公司:目前国内电线电缆行业的主要上市公司有亨通光电(600487)、中天科技(600522)、宝胜股份(600973)、远东股份(600869)等。

本文核心数据:电线电缆细分市场份额、电力电缆产量、通信电缆产量、电线电缆行业销售规模、电线电缆行业需求规模预测。

1、制造业逐渐回暖 线缆行业再起航

近年来,随着中国电力、石油、化工、城市轨道交通、汽车以及造船等行业快速发展和规模的不断扩大,特别是电网改造加快、特高压工程相继投入建设,以及全球电线电缆产品向以中国为主的亚太地区转移,中国电线电缆行业市场规模迅速壮大,电线电缆制造业已经成为电工电器行业二十余个细分行业中规模最大的行业,占据四分之一的比重。

根据数据显示,近年来我国电线电缆行业规模扩张有所放缓,2015-2020年我国电线电缆销售收入总体呈波动变化的趋势。由于近年来我国宏观经济疲软和制造业去产能的影响,电线电缆行业一度出现规模下滑,并在2018年达到低谷,达到0.99万亿元。随着我国对新能源等投资的加快,电线电缆行业开始缓慢复苏。2020年电线电缆销售收入达1.08万亿元,同比增长5.02%。

2、电线电缆细分市场 电力线缆仍处首位

在电线电缆细分市场方面,电力电缆和电气装备电缆市场需求处于前列。2018年电力电缆市场规模占比为36%,电气装备电缆占比为20%,裸电线为和绕线组合计31%。由于我国2019年与2020年对于海上风电装机进行补贴,新能源汽车需求的崛起,轨道交通等基础建设的快速发展,电力电缆和电气装备电缆在需求端有了较大的增长。

前瞻初步预估,2020年电力电缆约占总电线电缆规模的39%,电气装备约占总规模的22%,裸电线和绕线组合计占总规模的28%,通信电缆较2018年下滑1个百分点,占比为8%。

3、电力线缆产量维稳 通信线缆持续走低

根据数据显示,2011年以来,我国电力电缆总产量整体呈现震荡走势。在经历2017-2018年连续两年产量规模下滑之后,2019年,我国电力电缆总产量规模有所回升,整体规模达到5141万千米,同比增长13.44%。2020年,由于疫情影响,国内电线电缆行业增速放缓,整体规模达到5243万千米,同比增长1.98%。

根据统计数据显示,2011年以来,我国通信及电子网络用电缆整体呈现波动下降走势。除了2014年和2017年产量规模短暂回升,2011-2020年均呈现下降态势。2020年,通信及电子网络用电缆产量整体规模达到2522万千米,同比下降2.36%。

4、中低端产能过剩 高端市场有待开发

我国线缆产业虽然具有很高的生产能力,但当前我国电线电缆行业供需出现了两极分化的局面,产品供给结构不合理,企业主要生产低附加值的中低压线缆,其生产能力已出现过剩,过剩产能超50%,从而也导致了行业内企业设备平均利用率非常低,仅为在30%-40%;然而我国高端产品领域供给能力不足,目前主要依赖进口,尤其是航空航天、核电、高压电缆超净电缆料等高端产品。

据悉,我国的核电电缆市场超过80%的市场份额被法国电缆巨头耐克森所持有;我国的船用电缆有50%的份额被耐克森持有,给我国的线缆企业造成极大的竞争压力。

产能过剩、中小企业众多、行业集中度极低、中低端产品竞争激烈、科技研发投入少等特点,尤其是作为电线电缆大国而非强国的现状,使得我国电线电缆产业的发展受阻,是电线电缆行业内企业所要面对的现实问题。

5、基础设施建设再加速 线缆行业未来可期

在国家层面,国家给予“新基建”等重点战略的政策以及资金扶持。在“十四五”纲要中,提到了优化国内能源结构,提高新能源的比重,建设智慧电网和超远距离电力输送网。2020年,国家电网公司助力疫情防控和复工复产,全年固定资产投资4734亿元,带动社会投资超过9000亿元。国家电网承诺,在“十四五”期间预计发展总投入5795亿元,同比增加226亿元,其中电网投资4730亿元,同比增加125亿元。

根据国家对电线电缆主要应用领域-电力(新能源、智慧电网)、轨道交通、航空航天、海洋工程等规划来看,未来我国电线电缆行业前景向好,行业产品升级趋势明显。预计到2026年行业需求规模有望达到1.8万亿元。

—— 更多数据请参考前瞻产业研究院《中国电线电缆行业市场前瞻与投资战略规划分析报告》