日本至 7 月 28 日央行利率决定 -0.1%,这主要是受到哪些因素的影响?

银行负利率产生的原因有哪些?

负利率是一种价格型的非常规货币政策。一般来说,负利率针对的是名义利率,即央行与金融机构之间进行政策操作的利率以及金融机构之间相互拆借资金的利率,如即隔夜回购、拆借利率等。

负利率政策对不同类型银行的“伤害”程度会有很大不同,其根源在于不同种类的资产负债对利率变动的敏感性存在较大差异。 当前,实施负利率政策的国家和地区的经济总量已超过全球GDP的30%,负利率已成为全球货币政策的新常态,并很可能在未来延续较长时间。

负利率的根本原因在于经济增速放缓、人口老龄化、以及高税收高福利政策导致自然利率的下行。表面上看,通胀低迷是日本央行和欧央行实施负利率的主要原因。但深层次原因主要是经济增长放缓、人口老龄化和高税收高福利政策。一般来说,利率长期下行主要受三方面因素影响,即资金供给(储蓄)增加、资金需求(投资)下降及全球风险偏好下降。而这些因素都与经济增长、人口结构和社会福利制度变化有关。经济增长持续放缓,预期寿命增加,子女数量减少,使人们倾向更多储蓄,消费和投资需求放缓,风险偏好下降。同时,高税收高福利政策使得企业经营成本居高不下,抑制企业投资需求,产业外移又减少当地税收,政府债务积重难返。

经济长期低增长导致信贷需求不足。无论是经济增长放缓、人口老龄化,还是高税收高福利制度,最终导致的结果是个人、企业投资需求不足,从而导致信贷规模增速放缓甚至收缩。日本银行部门信贷增长长期处于低位,2000年-2005年甚至出现持续的信贷收缩。欧元区2008年以来收到次贷危机、欧债危机的双重打击,信贷增速持续下滑,2011年末即跌倒负值,并在2013年-2014年持续收缩。

负利率意味着什么

负利率就是将通常的存款利率改为负值。有时适用于央行接受民间银行存款时的利率。一般而言银行向央行存款时可获得利息,但在负利率情况下反而需要支付手续费。

银行将钱存入央行会出现缩水,因此有望促使银行积极放宽面向企业的贷款。例如2016年1月29日日本央行宣布实行-0.1%的负利率,将从2016年2月16日起执行。

负利率是指通货膨胀率高过银行存款率,物价指数(CPI)快速攀升,导致银行存款利率实际为负。

负利率=银行利率-通货膨胀率(CPI指数)

目前,我国环球金汇的银行一年定期利率是3%,而通货膨胀率是3.3%,负利率也就是实际收益率,是-0.3%。

扩展资料:

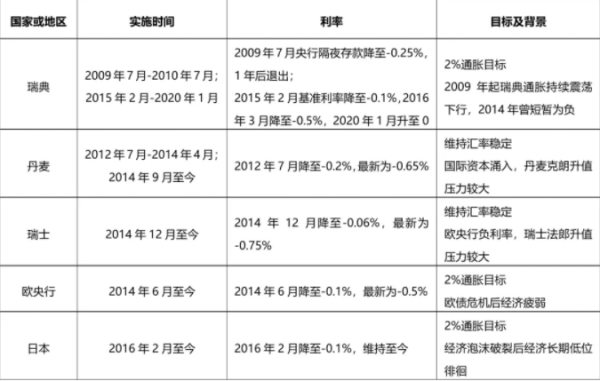

负利率本质上是量化宽松的一种延续,就欧洲和日本而言,实施负利率的初衷在于刺激银行信贷和提升通胀预期;相比之下,丹麦和瑞典当初实施负利率主要是为了缓解资本流入和本币升值的压力。

不过,从基本面来看,负利率实际上来自于实体经济投资回报水平的下滑,这也显示出金融危机之后全球经济增长缺乏增长点的一个现实挑战。

从微观层面来看,负利率对依赖传统定价模型的金融机构造成了威胁,这类似于“电脑千年虫问题”,传统定价模型中不包含负利率这个变量,因而这些模型不能正确发挥定价的功能,这势必影响到这些金融机构的正常运转。

此外,由于存款利率尚被隔离在负利率之外,该政策对于个人储户目前的影响并不显著,但也出现了日本民众囤积现金的现象。负利率对于民众心理预期的影响是一个不容忽视的问题。

就行业层面而言,首当其冲的是银行业。商业银行是负利率政策实施过程中最重要的一环,负利率缩小了商业银行的利差,而银行迫于同业竞争的压力往往又不敢将这种赋税转嫁给消费者。

以欧洲为例,2015年第四季度欧洲大型银行的财报显示,15家大银行中亏损的有6家,利润下降的有9家,而2016年以来这些银行的股价悉数下跌,跌幅远大于同期欧洲主要股指的跌幅。究其原因,负利率造成的银行盈利水平下降难辞其咎。

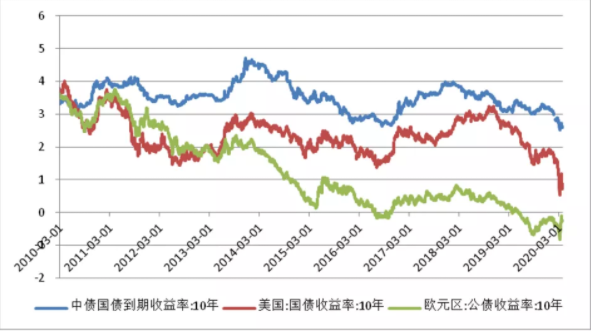

负利率对全球资产配置行业也有影响,其中债券市场尤甚。这表现为债券收益波动率加大,收益率曲线下滑,近期欧洲多国的国债收益率均下跌至历史新低,负收益率债券频繁出现。

从实施负利率政策的各国来看,其政策初衷不尽相同,政策效果和影响也不尽相同,但这些国家无一例外地都对该政策比较自信。

欧元区的负利率政策推行时间较久,其对于银行信贷有一定的刺激作用,一定程度上也缓解了债务压力,但通胀率提升效果不尽人意;日本实行三级利率体系,基准利率仍然为正,负利率更像是日本央行对外表露其将继续宽松货币政策的决心。

同时日本通胀预期依然较弱,日元汇率不降反升,甚至在脱欧事件中成为炙手可热的避险货币,这都与日本央行政策推行的初衷背道而驰。

欧元区和日本的经济状况有其共性,通胀率低下、经济增长缓慢更多是结构性问题所致,如人口老龄化、消费需求不足等,这就呼吁更深层次结构性改革的推行,实施政策组合来为经济注入活力,单纯依靠货币政策似乎推动力还不够。

就中国而言,实际上从2015年10月央行下调1年期存款基准利率至1.5%之后,当月的实际通胀率为1.6%,中国就可以说进入了实际负利率的时代。

目前离名义负利率政策还有较远的一段距离,但在当前全球低利率的大背景下,也需要加快推行供给侧的相关改革,寻找新的经济增长的内生动力,同时也需要关注一些经济体实行负利率政策在多大程度上会给中国带来外部溢出效应。

参考资料来源:百度百科—负利率

参考资料来源:人民网—各国负利率政策影响几何

影响和决定利率的因素有哪些?

影响利率的主要因素如下:

1、平均利润率.平均利润率是利息的最高限额。

2、借贷资本的供求关系,金融市场上借贷资本供不应求,利息就上升,反之就下降。

3、风险程度。

4、国际利率水平。

5、国家的政策、法律规定和社会习惯等都对利率有着不同程度的影响。

扩展资料

马克思认为,利率是剩余价值的一部分,是借贷资本家参与剩余价值分配的一种表现形式。利率通常由国家的中央银行控制,在美国由联邦储备委员会管理。现在,所有国家都把利率作为宏观经济调控的重要工具之一。

利率差异对汇率变动的影响比过去更为重要了。当一个国家紧缩信贷时,利率会上升,征国际市场上形成利率差异,将引起短期资金在国际间移动,资本一般总是从利率低的国家流向利率高的国家。

这样,如果一国的利率水平高于其他国家,就会吸引大量的资本流人,本国资金流出减少,导致国际市场上抢购这种货币;同时资本账户收支得到改善,本国货币汇价得到提高。

反之,如果一国松动信贷时,利率下降,如果利率水平低于其他国家,则会造成资本大量流出,外国资本流人减少,资本账户收支恶化,同时外汇交易市场上就会抛售这种货币,引起汇率下跌。

参考资料:百度百科——利率